スタートアップがストックオプションを発行する場合の注意点を解説!

はじめに

近年、ストックオプションは、役員や従業員に対するインセンティブ効果や、優秀な人材確保の効果を見込んで利用されています。

もっとも、ストックオプションを利用するとなぜそのような効果を生むのかなど、ストックオプションの仕組みについて正確に理解している方は多くはないのではないでしょうか。

ストックオプションを発行する際には、その仕組みなども併せて理解しておかないと、場合によっては、意図するところと異なり、ストックオプションを発行した意味がなくなってしまいます。

そこで今回は、ストックオプションの仕組みを概観したうえで、特に、スタートアップ企業などがストックオプションを発行する際に注意すべき点などについて、弁護士がわかりやすく解説していきます。

1 ストックオプションについて

(1)ストックオプションとは?

「ストックオプション」とは、会社が役員や従業員に対して「新株予約権」を付与し、役員などが後に株式を取得・売却することにより利益が得られるという一種の報酬制度のことをいいます。

「新株予約権」とは、会社があらかじめ決めた価格で株式を取得することができる権利のことをいいます。

ストックオプションを付与された役員などは、いつでも好きなタイミングであらかじめ決められた価格を払い込む(=権利行使)ことにより、株式を取得できます。

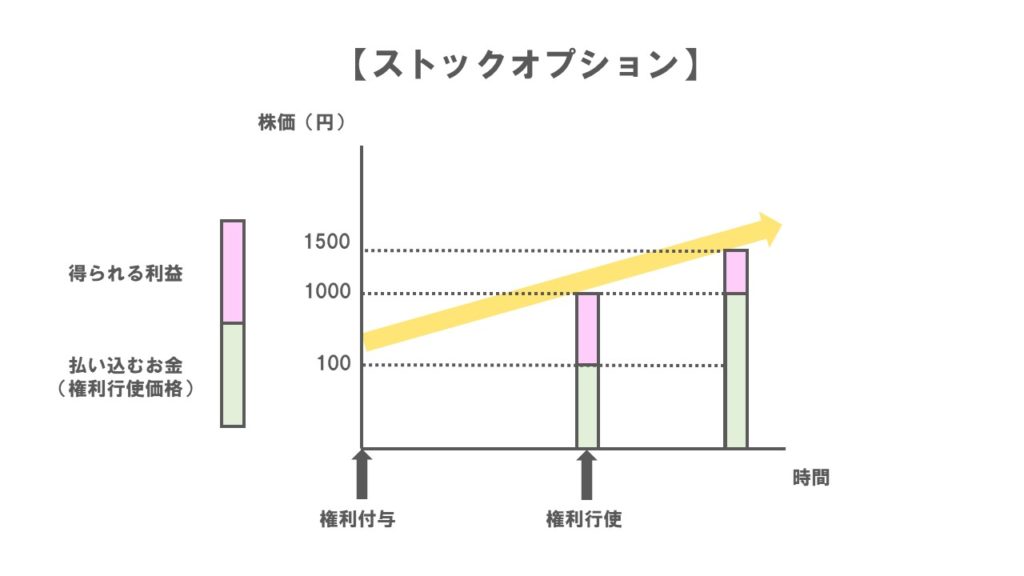

ストックオプションの仕組みについて、下の図を使って説明していきます。

たとえば、株価が1000円に上昇したときに権利行使をし(権利行使価格=100円)、株式を取得してその株式を売れば、1株につき1000円-100円=900円の利益を得ることができます。権利行使はいつでも好きなタイミングで行えるため、図のように株価がさらに上昇して1500円になったタイミングで権利行使しても構いません。

もっとも、権利行使価格は株価の変動により上下するため、仮に、株価が上昇すれば、権利行使価格も高く設定されます。

そのため、得られる利益にも違いが出てきます。

このように、ストックオプションは、株価が上昇した際に権利行使を行い、自社株を取得・売却することで、株価の上昇分を得られる仕組みになっています。

(2)ストックオプションのメリット

ストックオプションは、付与された役員などにとっては、大きな利益を得られる可能性を秘めた権利であるということができます。

他方で、ストックオプションを付与する側にとっては、以下に挙げるようなメリットがあります。

- 将来的な利益を得ようと、人材が流出しにくくなること

- 自分の能力を活かし、利益を最大化したいと考える優秀な人材が集まりやすいこと

- 仕事の成果が報酬に直結するため、従業員のモチベーションがアップしやすい傾向にあること

このように、ストックオプション制度は、発行主体である企業と付与対象者である役員などの双方に利点があります。

そのため、ストックオプション制度を導入しない理由はないようにも考えられますが、企業であれば、どこでもこの制度を導入すべきだというものでもありません。

それでは、ストックオプション制度を導入するのに適した企業というのはどのような企業なのでしょうか。

(3)導入に適している企業とは

ストックオプションを導入するのに適している企業について、結論を先に言うと、スタートアップ企業であるということができます。

スタートアップ企業は経済的な基盤が脆弱であることが一般的です。そのため、役員などに多額の報酬を支払うことが困難です。

そこで、将来的に大きな利益を得られるストックオプションを将来の報酬として、役員などに付与することができ、また、これにより、役員などへのインセンティブ効果を期待できます。

また、創業したてのスタートアップは、企業価値が低い傾向にありますが、早期での成長を描いていることが多いため、優秀な人材を必要としています。

そのため、ストックオプションを発行することにより、自分の能力で成果を上げようとする優秀な人材を確保しやすくなり、また、そのような人材が流出しにくくなるという側面もあります。

もっとも、ストックオプションを導入する場合には、以下のようなデメリットがあることも念頭に置いておく必要があります。

- ストックオプションを目当てにして入社した社員が、業績悪化や経済不況などによる株価の下落によってモチベーションを低下させる可能性があること

- 権利を行使して利益を得た人材が流出してしまうおそれがあること

- 社員などが利益を最大化するためにIPO(=株式上場)だけを目指すようになり、事業の本来の目的を見失うような働き方をする可能性があること

このように、ストックオプションに頼りすぎると、自分の利益を最大化することだけを考えた従業員などが集まってしまい、上に挙げたようなデメリットを受けやすくなります。

そのため、ストックオプションの導入を検討する事業者は、導入することによりどのような効果を生むか、自社の事業がどのような特徴をもっているかなどを考慮したうえで、導入の是非について決定する必要があります。

以上のようにして、ストックオプションを導入することが決まれば、次に、ストックオプションを実際に設計することが必要になってきますが、その際には、次の項目で見ていくように、税制面から検討を加える必要があります。

2 ストックオプションの種類・設計

まず始めに、ストックオプションの種類について確認しておきましょう。

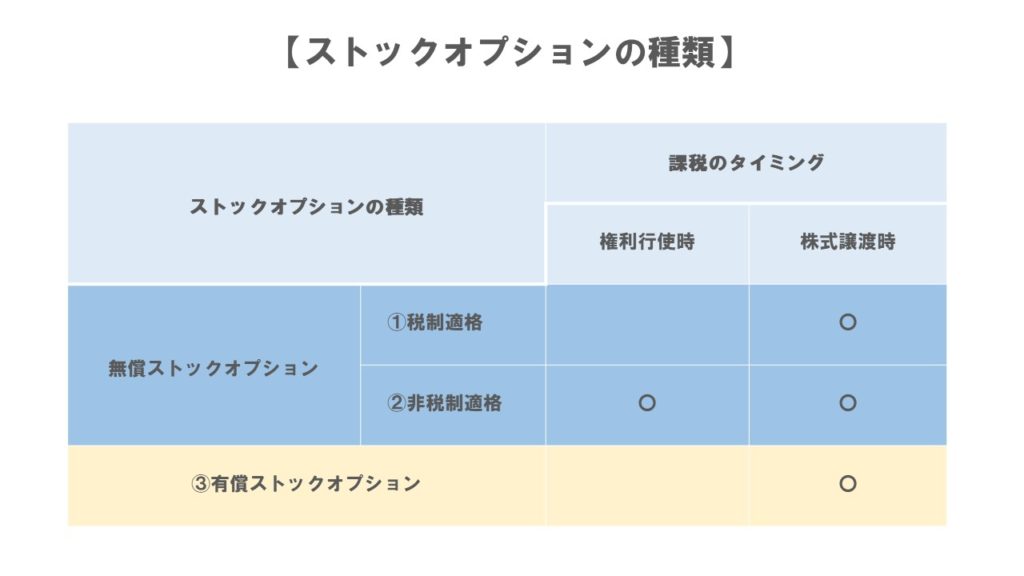

以下の表をご覧ください。

このように、ストックオプションには、無償で付与されるものと、③有償で付与されるものがあり、さらに、無償で付与されるものは①税制適格と②税制非適格の2つの種類に分かれます。

ストックオプションは、これら3つの種類に応じて、課税のタイミングが異なります。

①税制適格ストックオプション

「税制適格ストックオプション」とは、無償で付与されるストックオプションのうち、付与された者に対する課税が、権利行使によって取得した株式を売却する時点まで繰り延べられるものをいいます。

付与されるストックオプションが税制適格といえるためには、主に以下の条件を満たしていることが必要です。

- 無償で発行すること

- 1株あたりの権利行使価額が、ストックオプションの付与に関する契約締結時における株価以上であること

- ストックオプションの譲渡を禁止していること

また、税制適格ストックオプションを付与できる対象についても一定の条件があります。これまでは、自社や子会社の取締役・執行役・従業員に限定されていましたが、これに加え、一定の条件をみたしている外部協力者にも付与できるようになりました。

たとえば、スタートアップに貢献度のある業務を請け負う弁護士などが該当します。

もっとも、対象となる者の中でも、多くの株式を所持している株主やその関係者(親族や配偶者など)は除かれます。

②税制非適格ストックオプション

「税制非適格ストックオプション」とは、無償で発行されるストックオプションのうち、税制適格ストックオプションのような税制上の優遇措置を受けられないものをいいます。具体的には、株式の売却時点に加えて権利行使時にも課税されるストックオプションのことを指します。

たとえば「1円ストックオプション」がこれにあたります。

「1円ストックオプション」とは、権利行使価額を1円に設定したストックオプションのことをいいます。権利行使時に払い込むお金が1円であることから、株価が2円以上であれば常に利益が出ます。

1円ストックオプションは、「1株あたりの権利行使価額が、ストックオプションの付与に関する契約締結時における株価以上であること」という税制適格ストックオプションの条件を満たしていないため、税制非適格ストックオプションになります。

このように、税制非適格ストックオプションは、税制適格ストックオプションに比べ、付与された者が負担する税金が多くなるため、モチベーションが上がりにくいなどの問題が生じる可能性があります。

③有償ストックオプション

「有償ストックオプション」とは、付与される者が公正な時価を払い込むことにより、付与されるストックオプションのことをいいます。

上で説明した2つのストックオプションについては、無償で付与されるため、仮にその後株価が上がらなくても、権利行使さえしなければ損をすることはありません。

一方で、有償ストックオプションは、権利を付与される段階で公正な時価を払い込まなければならないため、株価の変動の仕方によっては、将来的に損をする可能性があります。

税制面においては、税制適格ストックオプションと同様、権利行使により取得した株式を売却するときにだけ課税されることになります。

そのため、税制非適格ストックオプションより税制面では有利であるといえ、税制非適格ストックオプションを付与するよりも従業員などのモチベーションが上がりやすいと考えられます。

以上のように、ストックオプションは、3つの種類に分類することができ、それぞれにおいて、課税のタイミングに違いがあります。

ストックオプションを導入する事業者は、事業の特徴や従業員のモチベーションの観点などから、適切な種類を選択・設計する必要があります。

ストックオプションの選択・設計を終えたら、次は実際にストックオプションを発行することになります。

ストックオプションの発行については、会社法が細かくルールを定めていますので、そのルールに則って手続きを行う必要があります。

3 ストックオプションの発行

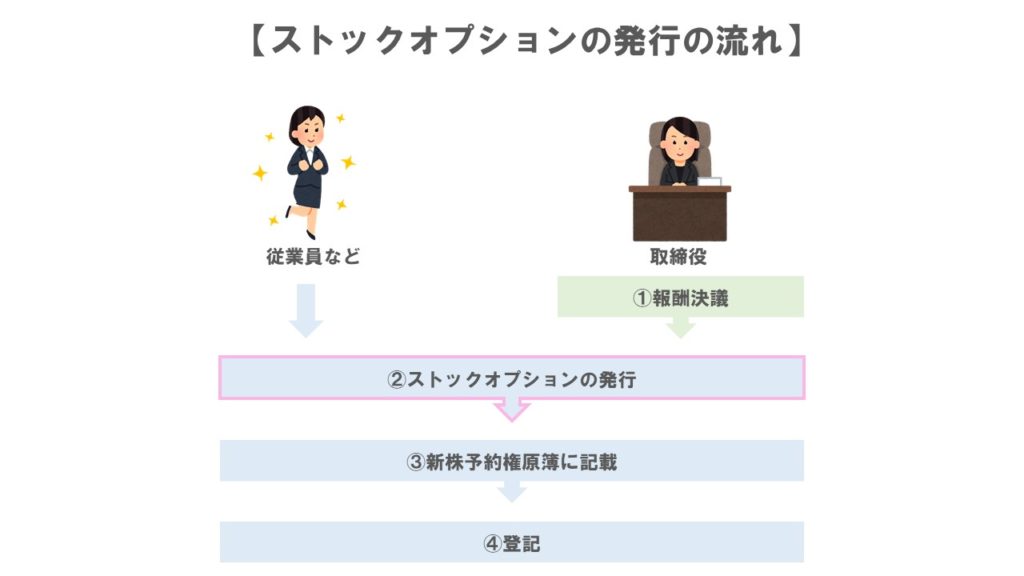

ストックオプションの発行の流れについて、以下の図を使って見ていきましょう。

このように、ストックオプションは、

- 報酬決議

- ストックオプションの発行

- 新株予約権原簿に記載

- 登記

↓

↓

↓

という流れで発行されることになります。

(1)報酬決議

「報酬決議」とは、取締役に職務の対価として報酬や賞与などといった財産上の利益を与える際に、その具体的な金額や算定方法などを株主総会によって決めることをいいます(定款で定めている場合は不要)。

なぜ、株主総会で報酬に関する事項を決議する必要があるかというと、役員が報酬を自分で決めることを許してしまうと、多額の報酬を受け取るおそれがあり、このような「お手盛り」を防ぐために、株主総会によって株主の判断を仰ぐこととしたからです。

実務上においても、役員の報酬に関する事項が定款で定められているケースはあまりなく、株主総会によって決めることが一般的です。

先にも見たように、ストックオプションは一種の報酬制度であるため、役員などに付与する場合には、報酬決議を経ることが必要になります。

(2)ストックオプションの発行

ストックオプションは、「新株予約権」の一種であるため、その発行には、会社法が定める新株予約権の発行手続きを踏む必要があります。

以下は、新株予約権の発行について、その手続きを図にしたものです。スタートアップは、その多くが上場前の段階にあり、非公開会社であるため、以下では非公開会社における新株予約権の発行手続きについて、見ていきたいと思います。

新株予約権は、以下のような流れで発行されることになります。

- 募集事項の決定

- 新株予約権を引き受ける旨の申込み

- 新株予約権の発行

↓

↓

①募集事項の決定

「募集事項」とは、事業者が新株予約権を発行する場合に決めておく必要のある新株予約権に関する条件のことをいいます。

その条件とは、主に以下の4点です。

- 新株予約権の内容(権利行使価格、権利行使期間など)と数

- 新株予約権と引換えに金銭の払込みを必要としない場合には、その旨

- 新株予約権を割り当てる日

- 新株予約権と引換えにする金銭の払込みの期日を定めるときは、その期日

非公開会社では、株主総会で募集事項を決定することが原則とされています。なぜなら、新たに新株予約権などを発行すると、潜在的ではあるものの既存株主の持株比率が変わってしまい、株主間における力関係などが変動するおそれがあるため、株主の意思が反映される株主総会において決めることとされているのです。

もっとも、割当日が株主総会決議の日から1年以内である新株予約権に関しては、その募集事項の決定を取締役会(取締役会設置会社の場合)に委任することができます。

②新株予約権の申込み

新株予約権の引き受けを希望する者は、会社に対して、新株予約権を引き受ける旨の申込みをする必要があります。

もっとも、ストック・オプションとしての新株予約権である場合は、事業者がストックオプションを設計する段階で、付与する対象者が決まっており、付与される対象者においても新株予約権を引き受ける意思が固まっています。

そのため、事業者は、付与対象者から申込みを受けるといった手順を省略し、あらかじめ、付与対象者との間に、ストックオプションを引き受けることを内容とする「割当契約」を締結しておくことができます。割当契約書では、ストックオプションを引き受ける旨や付与されるストックオプションの数などが定められることになります。

③新株予約権の発行

事業者が新株予約権を発行し、新株予約権を引き受けた者は、新株予約権の権利者(=新株予約権者)となります。

このように、ストックオプションとしての新株予約権を発行する場合には、あらかじめ付与対象者が決まっているため、通常の新株予約権を発行する場合と比較して、手続きを簡素化することができます。

(3)新株予約権原簿に記載

「新株予約権原簿」とは、新株予約権者や発行した新株の内容などを管理する帳簿のことをいいます。

新株予約権を発行した事業者は、発行後、新株予約権原簿を作成し、新株予約権者の氏名・住所などといった必要事項を記載しなければなりません。

(4)登記

新株予約権を発行した事業者は、その割当日から2週間以内にその旨の登記を申請しなければなりません。

具体的には、発行した新株予約権の数や権利行使期間などを登記することになります。

以上のように、ストックオプションを発行する事業者は、会社法が定める新株予約権の発行手続きを丁寧に行う必要があります。

また、ストックオプションを発行し終えた後にも、新株予約権原簿への記載や登記などを忘れずに行う必要があります。

4 小括

ストックオプションは、報酬面や人材確保の面からスタートアップ企業が利用するのに向いているといえます。

もっとも、ストックオプションには、3つの種類に応じて税制上の違いがあるため、その違いを十分に理解したうえで、ストックオプションを設計する必要があります。

また、実際に発行するための手続きは、会社法で定められているルールを守る必要があり、複雑ではないものの、丁寧に手順を踏む必要があります。

適切にストックオプションを活用するためにも、これらの事項をきちんと理解することに努めましょう。

5 まとめ

これまでの解説をまとめると、以下の通りです。

- 「ストックオプション」とは、企業が自社の役員などに対して付与する一種の報酬制度である

- ストックオプションの導入に向いている企業は、スタートアップ企業であるといえる

- ストックオプションには無償と有償のものがあり、無償のものはさらに、①税制適格ストックオプション、②税制非適格ストックオプションの2つにわかれる

- ストックオプションの発行は、①報酬決議、②ストックオプションの発行、③新株予約権原簿に記載、④登記の手続きが必要になる

- 報酬決議は、取締役にストックオプションを与える場合に必要になる

- 新株予約権は、①募集事項の決定→②新株予約権を引き受ける旨の申込み→③新株予約権の発行という流れで発行される

IT・EC・金融(暗号資産・資金決済・投資業)分野を中心に、スタートアップから中小企業、上場企業までの「社長の懐刀」として、契約・規約整備、事業スキーム設計、当局対応まで一気通貫でサポートしています。 法律とビジネス、データサイエンスの視点を掛け合わせ、現場の意思決定を実務的に支えることを重視しています。 【経歴】 2006年 弁護士登録。複数の法律事務所で、訴訟・紛争案件を中心に企業法務を担当。 2015年~2016年 知的財産権法を専門とする米国ジョージ・ワシントン大学ロースクールに留学し、Intellectual Property Law LL.M. を取得。コンピューター・ソフトウェア産業における知的財産保護・契約法を研究。 2016年~2017年 証券会社の社内弁護士として、当時法制化が始まった仮想通貨交換業(現・暗号資産交換業)の法令遵守等責任者として登録申請業務に従事。 その後、独立し、海外大手企業を含む複数の暗号資産交換業者、金融商品取引業(投資顧問業)、資金決済関連事業者の顧問業務を担当。 2020年8月 トップコート国際法律事務所に参画し、スタートアップから上場企業まで幅広い事業の法律顧問として、IT・EC・フィンテック分野の契約・スキーム設計を手掛ける。 2023年5月 コネクテッドコマース株式会社 取締役CLO就任。EC・小売の現場とマーケティングに関わりながら、生成AIの活用も含めたコンサルティング業務に取り組む。 2025年2月 中小企業診断士試験合格。同年5月、中小企業診断士登録。 2025年9月 一橋大学大学院ソーシャル・データサイエンス研究科(博士前期課程)合格。