スタートアップが導入すべきストックオプション信託のポイントを解説

はじめに

新たに優秀な人材を迎え入れたり、既に入社している従業員のインセンティブ効果を目的として、ストックオプションを導入するケースはよくあります。

もっとも、従来のストックオプションは、社員が加入するたびに付与する必要があり、また、実際の貢献度に見合っていないなどというデメリットも存在します。

このような従来のストックオプションが抱えるデメリットを解消するものとして、近時、ストックオプション信託という制度が注目されてきています。

ですが、従来のストックオプションとの本質的な違いであったり、ストックオプション信託独自のメリット・デメリットなどを正確に理解している方は少ないのではないでしょうか。

そこで今回は、ストックオプション信託について、従来のストックオプションとの比較や導入時の留意点などにも触れて、弁護士がわかりやすく解説します。

1 ストックオプション信託とは?

「ストックオプション信託」とは、信託型ストックオプションとも言い、ストックオプション制度と信託制度が融合したものです。

(1)ストックオプションとは?

「ストックオプション」とは、新株予約権の一種で、労働などの対価として従業員や役員などに与えられるものをいいます。ここにいう「新株予約権」とは、あらかじめ定められた条件で新株の発行などを会社に請求し、新株を購入できる権利のことをいいます。

企業の株価が上がるにつれて、ストックオプションを保有する役職員たちの利益も大きくなるため、役職員に会社をグロースさせようというインセンティブがはたらき、企業の業績向上に役立つと考えられています。

(2)信託とは?

「信託」とは、資産の運用や管理、承継を信託会社などの第三者に委託する制度です。

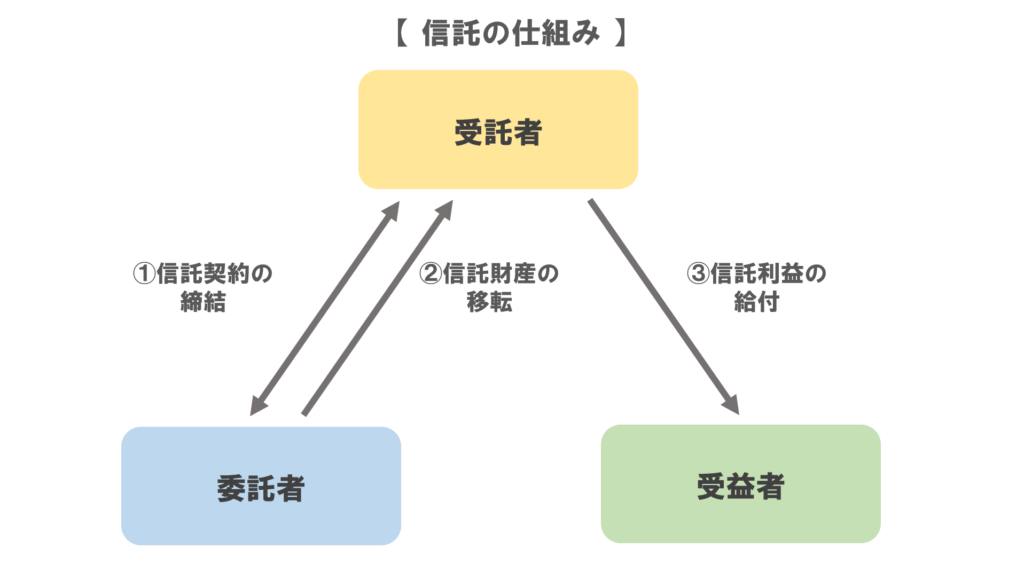

以下は、信託の仕組みを図にしたものです。

このように、信託は、

- 委託者と受託者との間で信託契約を締結する

- 委託者が信託する財産を受託者に移転する

- 受託者が、資産運用から得た信託利益を受益者に給付する

↓

↓

という仕組みになっています。

たとえば、資産運用を信託の目的とする場合、委託者と受託者は、資産運用の方針や条件を定めた信託契約を締結したうえで(上記①)、受託者に信託財産を預けます(上記②)。その後、受託者は委託者から預かった財産を基に資産運用をし、そこから得た利益を受益者に給付します(上記③)。

例えば、受託者に100万円の預金を預け、資産運用するようなケースが考えられます。もっとも、このようなケースでは、委託者と受益者が一致することがしばしばあります。

また、資産承継を目的とする場合は、委託者と受託者との間で信託契約が締結され(上記①)、委託者が承継させたいと考える資産を受託者に預け(上記②)、条件が満たされた時などに、受益者に信託された物が給付されることになります(上記③)。

例えば、委託者が遺産を受託者に預け、委託者の死後に受益者(子どもなど)に対し遺産を承継させるようなケースが考えられます。

このように、ストックオプション制度と信託制度という、目的などにおいて全く異なる制度を組み合わせて創りだされたのが、ストックオプション信託です。

(3)ストックオプション信託とは?

「ストックオプション信託」とは、既に見たように、ストックオプションと信託の制度を組み合わせたものです。

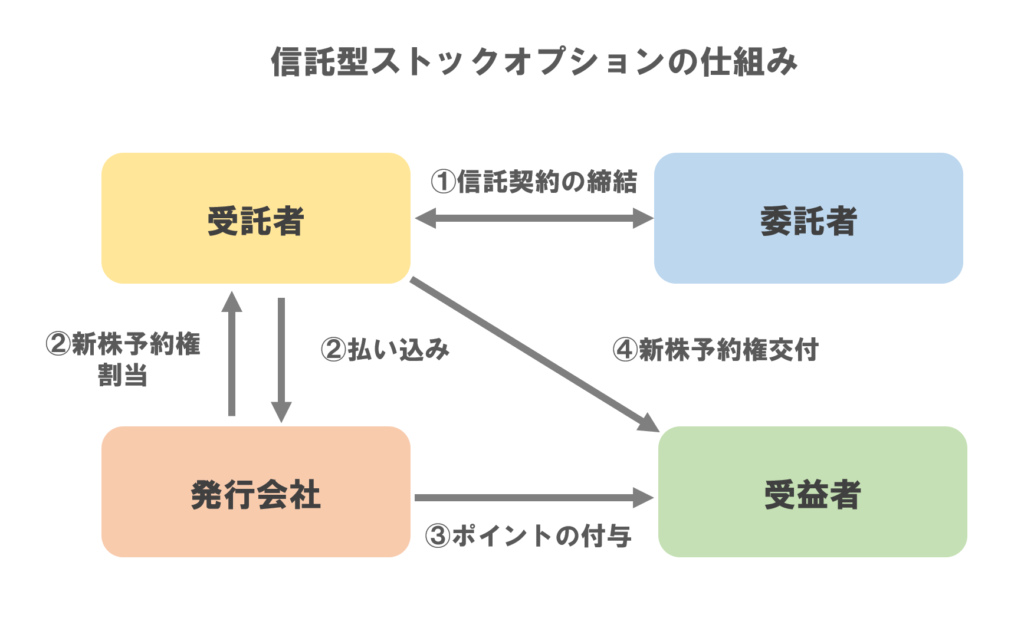

その仕組みは、以下の図のようになっています。

このように、ストックオプション信託は、

- 委託者と受託者との間で信託契約を締結する

- 受託者が信託契約に基づき信託された金銭を発行会社に払い込み、発行会社が受託者に新株予約権を割り当てる

- 発行会社が信託契約に基づき受益者にポイントを付与する

- 信託期間満了をもって、受託者が受益者に新株予約権を交付する

↓

↓

↓

という仕組みになっています。

①委託者と受託者との間で信託契約を締結する

委託者(発行会社の代表者)が受託者(信託会社など)と信託契約を締結し、委託者が受託者に信託契約で定める金銭を支払います。

②受託者が信託契約に基づき信託された金銭(=新株予約権発行価額)を発行会社に払い込み、発行会社が受託者に新株予約権を割り当てる

受託者は、①で委託者から信託された金銭を発行会社に払い込み、発行会社から新株予約権を割り当てられます。受託者は、割り当てられた新株予約権を信託期間の満了まで管理することになります。

③発行会社が信託契約に基づき受益者にポイントを付与する

発行会社は、役職や業績・貢献度など、信託契約で定められている基準により確定した受益者にポイントを付与し、新株予約権の交付数が確定されます。

④信託期間満了をもって、受託者が受益者に新株予約権を交付する

受託者は、信託期間満了をもって、発行会社から割り当てられた新株予約権を、確定した受益者に交付します。

受益者は、交付を受けた新株予約権を行使し、取得した株式を売ることで利益を得ることができます。

このように、ストックオプション信託は、信託会社などの受託者に仲介させて、従業員などに新株予約権を交付する仕組みになっています。

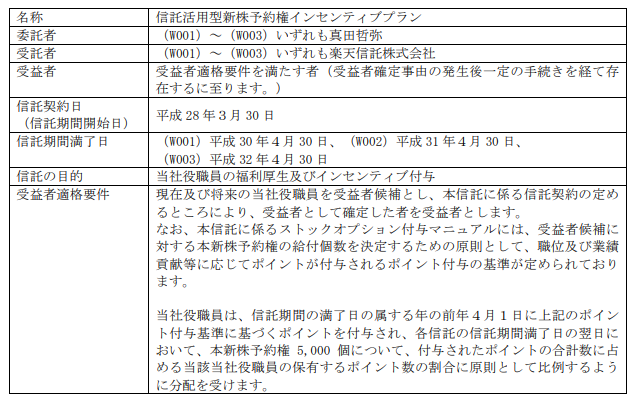

ここで、実際にストックオプション信託を導入しているKlab社について、その概要を見てみましょう。

(「平成28年3月7日 信託活用型新株予約権インセンティブプラン導入に伴う第三者割当てによる第15~第17回新株予約権の発行に関するお知らせ」より)

KLab社のストックオプション信託の仕組みを図で示すと、以下のようになります。

(「平成28年3月7日 信託活用型新株予約権インセンティブプラン導入に伴う第三者割当てによる第15~第17回新株予約権の発行に関するお知らせ」より)

KLab社が導入しているストックオプション信託は、

- 真田哲弥氏(委託者)と楽天信託株式会社(受託者)が信託契約を締結する

- 受託者はKLab社(発行者)に払い込みを行い、発行者は受託者に新株予約権を割り当てる

- 発行者が信託契約に基づき受益者にポイントを付与する

- 信託期間満了をもって、受託者が受益者に新株予約権を交付する

↓

↓

↓

というフローになっています。

①委託者と受託者が信託契約を締結する

KLab社取締役会長の真田哲弥氏と楽天信託株式会社との間で、信託契約を締結します。そのうえで、信託契約に基づき、真田氏から楽天信託株式会社に金銭が支払われます。

②受託者は発行者に払い込みを行い、発行者は受託者に新株予約権を割り当てる

楽天信託株式会社は、真田氏から支払われた金銭をKLab社に払い込み、KLab社から新株予約権の割当を受けます。楽天信託株式会社は、KLab社から割当を受けた新株予約権を信託期間満了まで管理することになります。

③発行者が信託契約に基づき受益者にポイントを付与する

信託期間満了日が2018年4月30日・2019年4月30日・2020年4月30日となっていますので、それぞれの満了日までに、Klab社は、信託契約に定められている基準などを基に受益者(KLab社の役職員など)を確定し、その者にポイントを付与し、交付する新株予約権の数を確定します。

④信託期間満了をもって、受託者が受益者に新株予約権を交付する

楽天信託株式会社は、信託期間満了をもって、KLab社が確定した受益者に対して、新株予約権を交付します。

以上のように、ストックオプション信託では、ストックオプションの発行後における役職員などの事業に対する貢献度や勤務期間などを評価し、その評価に従ってストックオプションを付与することを可能にする仕組みになっています。

近時、このストックオプション信託を導入する企業が見られるようになってきていますが、従来のストックオプションとの間にはどのような違いがあるのでしょうか?

2 従来のストックオプション

(1)従来のストックオプション

「ストックオプション」とは、すでに見たように、会社の役員や従業員などに報酬として与えられるもので、あらかじめ決められた行使価額で株式を購入できる権利のことをいいます。

ストックオプションを付与された会社の役員や従業員などは、会社の株価が上がった際に、あらかじめ決められた価額で、会社の株式を取得することができます。そのうえで、会社から取得した株式を売却することで、市場における株価との間に差額が生じるため、この差額がそのまま利益になるという仕組みです。

このように、ストックオプションを付与された社員にとっては、会社の株価が上がれば上がるほど、大きい利益を得ることができるため、自社の株価を少しでも上げるために、日々必死に働こうというインセンティブが生まれ、それが会社や役員などの株主にとっても利益となります。

もっとも、従来のストックオプションには、いくつかのデメリットがあるという指摘もされています。

(2)従来のストックオプションのデメリット

従来のストックオプションの主なデメリットは以下の3点です。

- 対象者の貢献度に対応していない

- 権利行使価額とキャピタルゲイン

- 発行手続と管理コスト

①対象者の貢献度に対応していない

ストックオプションは、発行対象となる役員などが将来的に会社に貢献してくれるだろうという期待感をもって会社が発行するものです。

にもかかわらず、実際には会社が期待していたものとはかけ離れたものだったというケースが少なくありません。役員などに発行したストックオプションをあとから減らすことはできないため、ストックオプションを取得した他の役職員などとの間で不公平や不満を生むおそれがあります。

この点、スタートアップなどでは、その成長フェーズに応じて、役員などに期待される貢献度も異なってくることが多いため、上にあるような事態になる可能性が高まります。

このように、対象者の実際の貢献度に対応していないストックオプションが付与されることで、不公平感を生みやすくなるというデメリットがあります。

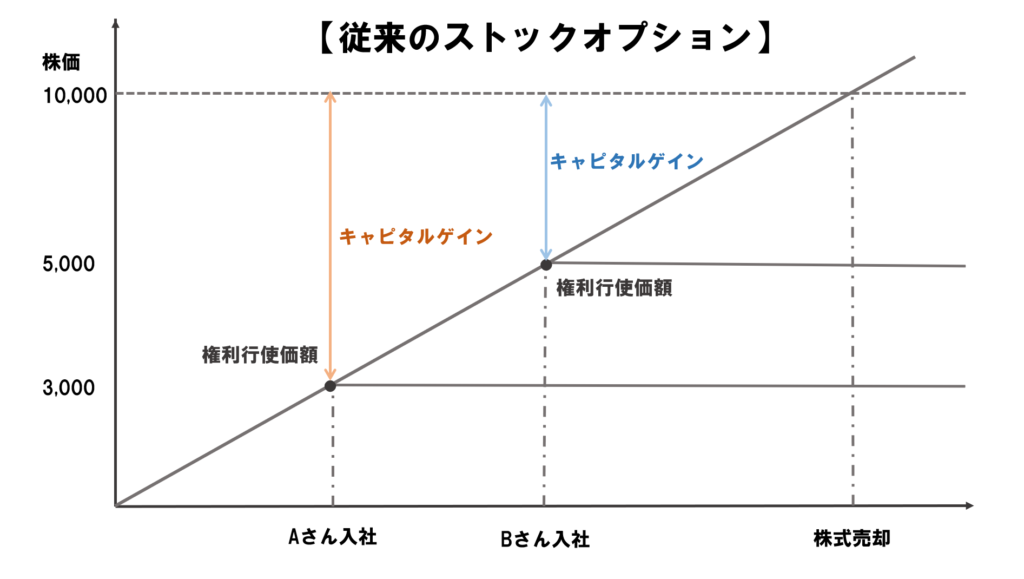

②権利行使価額とキャピタルゲイン

「権利行使価額」とは、株式を取得する権利を行使する際の価額のことをいいます。

「キャピタルゲイン(=利益)」とは、権利行使価額と株式を売却した価格の差額のことをいいます。

以下は、権利行使価額とキャピタルゲインの関係を図にしたものです。

特に、スタートアップなどのように成長過程にある企業は、上の図のように株価が上がり続けます。そのような状況下において、あとからストックオプションを付与された社員は、それより前に付与された社員と比べ、権利行使価額(=時価相当額)が高くなるため、その分得られるキャピタルゲインが小さくなります。

たとえば、Aさんに対して、100株のストックオプションが付与され、その時の会社の株価が3000円だったとします。その後、Aさんに後れてBさんが入社し、Bさんに対して、100株のストックオプションが付与された時には、会社の株価が5000円に上がっていたとしましょう。

この場合、Aさんが入社した時期とBさんが入社した時期とでは、会社の株価が異なっているため、ストックオプションの権利行使価額も、AさんよりBさんの方が高くなってしまいます。

そのため、AさんとBさんが同じ時期にストックオプションの権利を行使し、会社の株式を取得したうえで、その株式を売却したとしても、両者の間には、キャピタルゲインにおいてBさんの方が小さくなります。

このように、従来のストックオプションは、付与のタイミングによって、権利行使価額と得られるキャピタルゲインに大きく差が生まれる可能性があるため、特に、スタートアップなどのように急成長を目指す企業では、ストックオプションを付与された者の間で不公平感を生むおそれがあります。

③発行手続と管理コスト

従来のストックオプションでは、新たに役職員が加わるたびに、ストックオプションを発行することが必要になります。

また、発行したストックオプションの内容に変更があったり、消却などがあった場合には変更登記を行わなければなりません。

そのため、特にスタートアップ企業などにとっては、大きな管理コストとなるため、管理が杜撰になる可能性があります。

以上のように、従来のストックオプションには、キャピタルゲインや管理などにおいて問題があり、特に、スタートアップ企業などにとっては、導入しにくい側面もあります。

これは、従来のストックオプションが、その対象者などを発行時に確定しなければならないことに起因しています。

そのため、特にスタートアップ企業などにとって、ストックオプションはインセンティブを与える手段としては不十分であるということがいえます。

そこで、このような問題点を解消するものとして、ストックオプション信託が注目を浴び始めたのです。

3 ストックオプション信託におけるメリット

ストックオプション信託における主なメリットは、以下の3点です。

- 貢献度に応じたストックオプションを付与できること

- 権利行使価額やキャピタルゲインに格差が生まれないこと

- 発行手続や管理コストを軽減できること

(1)貢献度に応じたストックオプションを付与できること

ストックオプション信託は、新株予約権を発行した後の従業員の貢献を考慮したうえで、ストックオプションを付与する対象が確定される仕組みになっています。そのため、従来のストックオプションのように、期待したほどの業績をあげなかった役職員に、結果として、貢献度に見合わないストックオプションを付与してしまった、という事態を避けることができます。

このような事態にならない以上、ストックオプションを付与される者の間で不公平感が生まれることもありません。

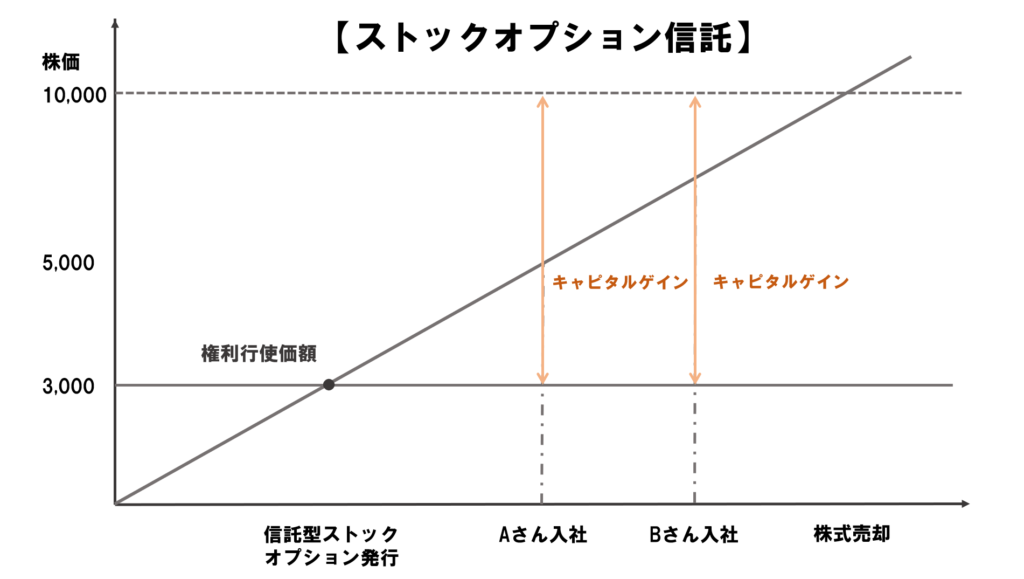

(2)権利行使価額やキャピタルゲインに格差が生まれないこと

ストックオプション信託は、従来のストックオプションのように、権利行使価額やキャピタルゲインに格差が生まれません。

以下は、ストックオプション信託におけるキャピタルゲインを図にしたものです。

ストックオプション信託は、信託契約の締結時における時価相当額を基準に権利行使価額が決定されます。そのため、上の図のAさんとBさんのように入社時期が異なっていても、両者には信託契約の締結時における時価相当額を基準に決められた権利行使価額のストックオプションが付与されるため、権利行使価額に格差は生まれません。

また、同じタイミングで株式を売却した場合であっても、権利行使価額が同じである以上、キャピタルゲインにおいても格差は生まれないため、不公平感が生まれることもありません。

(3)発行手続や管理コストを軽減できること

ストックオプション信託では、受託者に対し、一回でまとめてストックオプションを発行することになるため、従来のストックオプションのように役職員が加わるたびに発行しなければならないといったことはありません。

そのため、ストックオプションの発行に要する手続費用や管理コストを軽減できます。

このように、ストックオプション信託は、実際の貢献度に見合ったストックオプションを付与することが可能であり、また、権利行使価額やキャピタルゲインに格差が生まれることもないため、対象者の間に不公平感が生まれません。

もっとも、ストックオプション信託には、次の項目で見ていくように、デメリットも存在します。

4 ストックオプション信託におけるデメリット

既に見てきたように、従来のストックオプションにおけるデメリットを解消できるだけの機能をもつストックオプション信託ですが、導入している企業はまだまだ少なく、また、スキームの設計においても複雑なものとなっているため、独自でスキームを構築・設計することには限界があるのが現状です。

そのため、コンサル会社などの専門家にスキームの構築や設計などを依頼することが必要になってきますが、この場合には、コンサル会社に対する費用が発生します。

このように、ストックオプション信託は、制度自体がまだまだ十分に普及していないことに起因する導入コストの高さがデメリットとして挙げられます。

もっとも、今後普及が拡大していけば、それに伴い、導入コストも下がっていくものと考えられます。

最後の項目では、ストックオプション信託を導入する際に注意すべき点について見ていきたいと思います。

5 ストックオプション信託を導入する際の留意点

ストックオプション信託を導入する際には、以下の2点に留意する必要があります。

- インセンティブ

- 導入のためのコスト

(1)インセンティブ

ストックオプション信託は、時期や目的によっては、インセンティブ付与の手段として馴染まないという点に留意する必要があります。

ストックオプション信託は、先に見たように、新株予約権発行時には、ストックオプションを付与する対象者が確定していません。そのため、入社時において、ストックオプションが付与されるかどうかの保障はないということになります。

また、シードやアーリーといった比較的初期のフェーズは、将来的に経営が軌道に乗り、利益をあげていけるかどうかの予測を立てることが困難です。

そのため、このフェーズは、入社するには、大変リスクの高いフェーズであるということがいえます。

このようにリスクが高いフェーズにおいてストックオプションが自己に付与されるかどうかが不明であると、入社するか否か意思決定する場面において、通常のストックオプションのように「ストックオプションがもらえるから(キャピタルゲインが期待できるから)入社しよう!」というインセンティブ効果が働きにくくなります。

以上のように、ストックオプション信託は、特にシードやアーリーといった比較的初期のフェーズのメンバー集めにおけるインセンティブ付与の手段には馴染まないという点に留意する必要があります。

(2)導入のためのコスト

ストックオプション信託は、先に見たように、導入する際に多額のコストがかかります。具体的には、信託契約に伴い信託者から受託者へ支払われる金銭や難しいとされるストックオプション信託の設計などを専門家に依頼する際に支払われる金銭が必要になります。

専門家に依頼する際に必要となる金銭は、会社の規模などによっては、1000万円を超えるケースもあると言われています。

そのため、経済的に基盤が弱いスタートアップなどは、ストックオプション信託を導入するに際しては、必要とされる導入コストをきちんと確認する必要があります。

このように、ストックオプション信託を導入する際は、インセンティブ効果を考慮した導入のタイミングと導入コストの負担の可否を十分に検討する必要があります。誤ったタイミングで導入したりすると、そこに多大なコストをかけたにもかかわらず、さほどの効果を得られなかった、なんてことにもなりかねませんので、注意するようにしましょう。

6 小括

ストックオプション信託は、従来のストックオプションが抱えるデメリットを解消する制度であるため、今後は導入する企業が増えてくるものと考えられます。

もっとも、まだまだ導入事例が少ないということもあり、スキームの設計などには専門家の力を借りる必要があり、導入コストを負担することの困難性といった課題もあります。

今後、ストックオプション信託がより広く普及することで、導入コストの低減などが図られることが期待されます。

7 まとめ

これまでの解説をまとめると、以下のようになります。

- ストックオプション信託とは、ストックオプションと信託が組み合わさったものである

- ストックオプションとは、新株予約権のひとつで、労働などの対価として、従業員などに付与されるものである

- 信託とは、一定の目的のために、財産を他者に委託することである

- ストックオプション信託とは、受託者にストックオプションを発行し、受託者が管理したのちに、役職員に付与するスキームである

- 従来のストックオプションには、①対象者の貢献度に対応していない、②権利行使価額とキャピタルゲインに格差が生まれる、③管理コストが高くなる、という3つのデメリットがある

- ストックオプション信託は、①対象者の貢献度に対応している、②権利行使価額やキャピタルゲインに格差が生まれない、③管理コストが抑えられる、という3つのメリットがある

- ストックオプション信託を導入する際は、①導入のタイミングと②導入コストに注意すべきである

IT・EC・金融(暗号資産・資金決済・投資業)分野を中心に、スタートアップから中小企業、上場企業までの「社長の懐刀」として、契約・規約整備、事業スキーム設計、当局対応まで一気通貫でサポートしています。 法律とビジネス、データサイエンスの視点を掛け合わせ、現場の意思決定を実務的に支えることを重視しています。 【経歴】 2006年 弁護士登録。複数の法律事務所で、訴訟・紛争案件を中心に企業法務を担当。 2015年~2016年 知的財産権法を専門とする米国ジョージ・ワシントン大学ロースクールに留学し、Intellectual Property Law LL.M. を取得。コンピューター・ソフトウェア産業における知的財産保護・契約法を研究。 2016年~2017年 証券会社の社内弁護士として、当時法制化が始まった仮想通貨交換業(現・暗号資産交換業)の法令遵守等責任者として登録申請業務に従事。 その後、独立し、海外大手企業を含む複数の暗号資産交換業者、金融商品取引業(投資顧問業)、資金決済関連事業者の顧問業務を担当。 2020年8月 トップコート国際法律事務所に参画し、スタートアップから上場企業まで幅広い事業の法律顧問として、IT・EC・フィンテック分野の契約・スキーム設計を手掛ける。 2023年5月 コネクテッドコマース株式会社 取締役CLO就任。EC・小売の現場とマーケティングに関わりながら、生成AIの活用も含めたコンサルティング業務に取り組む。 2025年2月 中小企業診断士試験合格。同年5月、中小企業診断士登録。 2025年9月 一橋大学大学院ソーシャル・データサイエンス研究科(博士前期課程)合格。