仮想通貨にかかる税金の確定申告・計算方法・課税のタイミングとは?

はじめに

ビットコインなどの仮想通貨で得た利益について、「どのタイミングで課税されて」、「税金の計算はどうやってやるの?」といった「仮想通貨の税金」に関する悩みを抱えている方は多いのではないでしょうか?

中には、「確定申告しなくてもばれない?」なんて考えている方もいるかもしれません。

仮想通貨の業界では「億り人」が出現するほど「儲け(利益)」を出している方も多数いる一方で、「仮想通貨と税金」の問題に詳しい人がほとんどいないのが実情です。そのため、「税金について相談したくてもできない」という方が大半ではないでしょうか?

そこで、今回の記事では、①ビットコインなどの仮想通貨に税金はかかるのか?②仮想通貨にかかる税金の種類と課税のタイミング、③税金の計算方法と、④それらを踏まえての、確定申告の要否・方法などについて、仮想通貨に強い弁護士がわかりやすく解説していきます。

1 仮想通貨(ビットコイン)に税金はかかるか?

(1)「仮想通貨」とは

本記事でいうところの「仮想通貨」の意味を念のため確認しておきます。

税金が問題となる「仮想通貨」とは、ビットコインやイーサリアムなどの投資対象となる仮想通貨です。

間違えやすいものに、スイカやPASMOなどの「電子マネー」がありますが、税金が問題となるのはあくまでもビットコインなどの仮想通貨になります。

仮想通貨とは何か、電子マネーとの違いや規制の内容について詳しく知りたい方は、「仮想通貨・デジタル通貨仮想通貨の法律規制とは?仮想通貨法6つのポイントを弁護士が解説!」をご覧ください。

(2)仮想通貨に税金はかかるか?~国税庁の見解~

ビットコインやイーサリアムなどの仮想通貨に、税金はかかるのでしょうか?

結論からいうと、ビットコイン等の仮想通貨によって得た利益は、「雑所得」として税金がかかります。そのため、仮想通貨で儲けを出した方は、2月16日~3月15日までの間に、税務署への確定申告をする必要があります。

これまでは、仮想通貨が新しいモデルであることに加え、取引が急速に盛り上がったこともあり、今までは仮想通貨に関する法整備が追い付いていませんでした。また、仮想通貨について明確な「定義」がなかったため、仮想通貨に適用される税制がはっきりしていませんでした。

ですが、2017年4月に仮想通貨法(通称)が施行され、仮想通貨は支払手段の1つであるとの「定義」が明言されました(税法上は「資産」として扱われます。)。これにより、仮想通貨の法令上の取り扱いも明確になり、適用される税制もはっきりしたのです。

具体的には、ビットコインなどの仮想通貨取引で得た利益は、株式やFXで得た利益と同様に、「雑所得」として、税金(所得税)がかかることになりました。

そのため、「億り人」を含め、ビットコインなどの仮想通貨で儲かった方は、儲けの金額が高くなればなるほど、高い税金を支払わなければいけません。

この点につき、国税庁のHP(タックスアンサー)では以下のように述べられています。

-

【ビットコインを使用することにより利益が生じた場合の課税関係】

ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります。

このビットコインを使用することにより生じる損益(邦貨又は外貨との相対的な関係により認識される損益)は、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分されます。

まとめると、ビットコインの取引きによって得た利益は、

- 所得税の課税対象となる

- 所得の区分は「雑所得」

となります。

なお、国税庁の見解では、所得税の課税対象を「ビットコイン」に限定して述べているため、すべての仮想通貨にこの見解が適用されるとは言い切れません。

以下では、便宜上「仮想通貨」という言い方をしていますが、この点に留意しながら記事を読み進めてください。

2 課税対象となるタイミング

国税庁の見解では、仮想通貨を「使用」して生じた「利益」が所得税の課税対象となるとのことでした。ですが、どのような場合に仮想通貨を「使用」したことになり、税金がかかってくるのでしょうか?

結論からいうと4パータン考えられますが、仮想通貨の「使用方法」という視点からは、

- 「モノ」として使用する場合

- 「通貨」として使用する場合

の2通りに分類できます。以下では、この「使用方法」に応じて、どういった場合に、仮想通貨の取引に税金がかかるのかを順番にみていきましょう。

(1)「モノ」として使用する場合

仮想通貨を「モノ」として使用し、かつ、利益が生じるものとしては、

- 仮想通貨を売る場合【パターン1】

- 仮想通貨をもらう場合【パターン2】

が挙げられます。

【パターン1】

仮想通貨を買ったとき(もらったとき)の値段よりも売った値段のほうが高かった場合のことをいいます。この場合、差額分が利益として課税対象となります。たとえば、100万円で買った仮想通貨を130万円で売った場合、差額の30万円分について課税されることになります。

【パターン2】

仮想通貨を他人から譲り受けた場合をいいます。この場合、譲り受けた仮想通貨の時価(円で計算したもの)の全額が課税対象となります。時価100万円分の仮想通貨をもらったら、100万円全額が課税対象となるということです。

(2)「通貨」として使用する場合

最近は、仮想通貨を支払手段として導入している店舗が増えてきました。このように、何かを買ったときに、お金(円)の代わりに仮想通貨を使う場合が、「通貨」として使用する場合であるといえます。

具体的には、

- 仮想通貨を使って買い物をする場合【パターン3】

- 仮想通貨で他の仮想通貨を買う場合(交換)【パターン4】

が挙げられます。

【パターン3】

これはとても簡単で、最近利用可能店舗が増えてきた仮想通貨決済のことをいいます。たとえば、ビックカメラでテレビを買うときに、お金の代わりに仮想通貨を使って決済をすることがあてはまります。

【パターン4】

これは、自分が所持している仮想通貨を使って他の種類の仮想通貨を買う(交換する)ことをいいます。たとえば、5ビットコインで10イーサリアムを買う場合です。

これらの行為における「利益」とは、「含み益」のことをいいます。「含み益」とは、仮想通貨を買った(手に入れた)ときの価格より手放したときの価格のほうが上がっていて、その差額が利益として手元に残っている状態のことをいいます。

(具体的な事例・計算方法については「5 仮想通貨の税金の計算方法」で解説します。)

このように、仮想通貨を何らかの形で「使用」することによって利益が生まれた場合には、通常、「雑所得」として課税対象となるのです。言い換えれば、単に仮想通貨を買っただけの場合や、売却せずに保有しているだけの状態であれば、課税の対象とはならず、確定申告の必要はありません。

以上が、仮想通貨の取引において税金がかかる場合です。まとめると、以下の4パータンになります。

- 仮想通貨を売る場合

- 仮想通貨をもらう場合

- 仮想通貨を使って買い物をする場合

- 仮想通貨で他の仮想通貨を買う場合(交換)

3 確定申告の要否・スケジュールなど

上記のタイミングで仮想通貨による「利益」を得た人については、通常、確定申告が必要になります。

(1)確定申告とは

「確定申告」とは、1月1日~12月31日までの所得に対してかかる税金の額を計算・確定して、国に支払う手続きのことをいいます。確定申告書などの必要書類を用意して、翌年の2月16日~3月15日までの間に税務署に申告・納税をします。

(2)確定申告が必要な人・必要ない人

もっとも、所得を得た人のすべてが、確定申告をしないといけないわけではありません。

確定申告が必要な人とと、そうでない人はあらかじめ決められているのです。

国税庁によると、確定申告が必要な人は以下の条件にあてあまる方です。

- 給与収入が2,000万円を超える人

- 給与所得以外に副収入があり、その所得だけで20万円を超える人

- 2か所以上の会社から一定額の給与を得ている人

- 同族会社の役員やその親族で、会社から支払われる地代、貸付金の利子等による所得が発生する人

- 個人事業主の使用人などで源泉徴収が行われていない人

- 「退職所得の受給に関する申告書」を提出せずに退職金を受け取り、税率20%の源泉徴収された人で、源泉徴収税額が正規の税額よりも少ない人

- 被災者において、災害減免法により源泉徴収税額の徴収猶予や税金の還付を受けた人

個人事業主であれば、基本的に確定申告は自分で行います。一方、サラリーマンの場合は、会社が年末調整をしてくれるため、ほとんどの場合は自分で確定申告をする必要はありません。

ただし、➀給与収入が2,000万円を超える人、➁給与所得以外に副収入があり、その所得だけで20万円を超える人、➂2か所以上の会社から一定額の給与を得ている人は、サラリーマンであっても確定申告をしなければいけません。

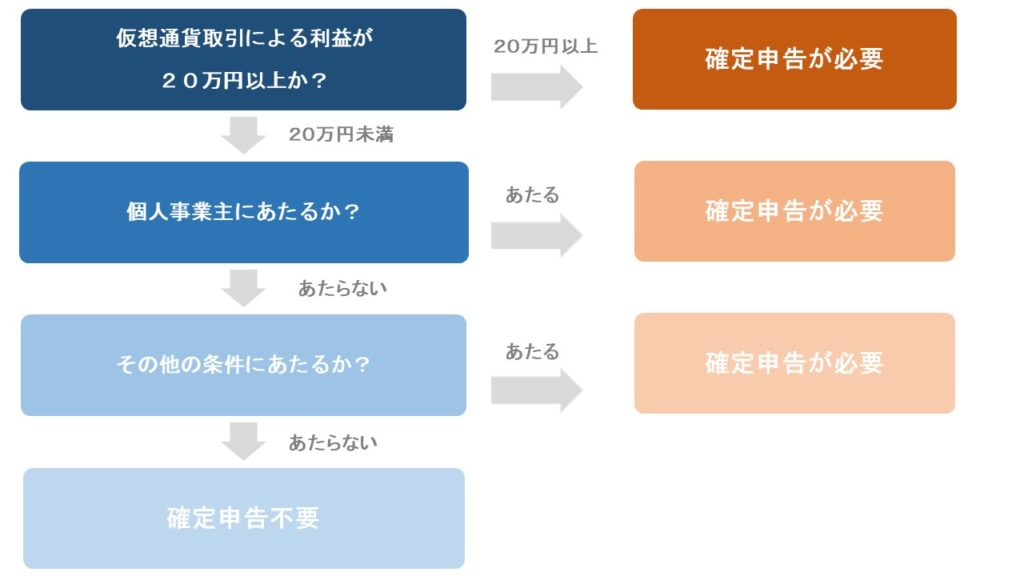

仮想通貨に限定していえば、仮想通貨によって得た利益が「20万円以上」の場合は、②にあたるため、確定申告をする必要があります。

これに対して、仮想通貨によって得た利益が「20万円未満」の方は、確定申告をする必要がありません。

もっとも、仮想通貨の取引による利益がある場合には、所得税とは別に「住民税」の申告が必要なこと、また、②以外の条件に当てはまる方(例:個人事業主の方)については、仮想通貨によって得た利益が「20万円未満」であったとしても、確定申告をする必要があることには注意が必要です。

仮想通貨によって何らかの利益を得ている方については、以下のフローで大まかに確定申告が必要か否かを検討すると便利です。

(3)職業別、確定申告の要否

つぎに、確定申告の要否をより具体的に、職種別にみていきましょう。

大きく以下の3つに分けて確認していきます。

- 給与所得者(サラリーマンなど)の場合

- 個人事業主(フリーランスなど)の場合

- 被扶養者(主婦や学生)の場合

①給与所得者(サラリーマンなど)の場合

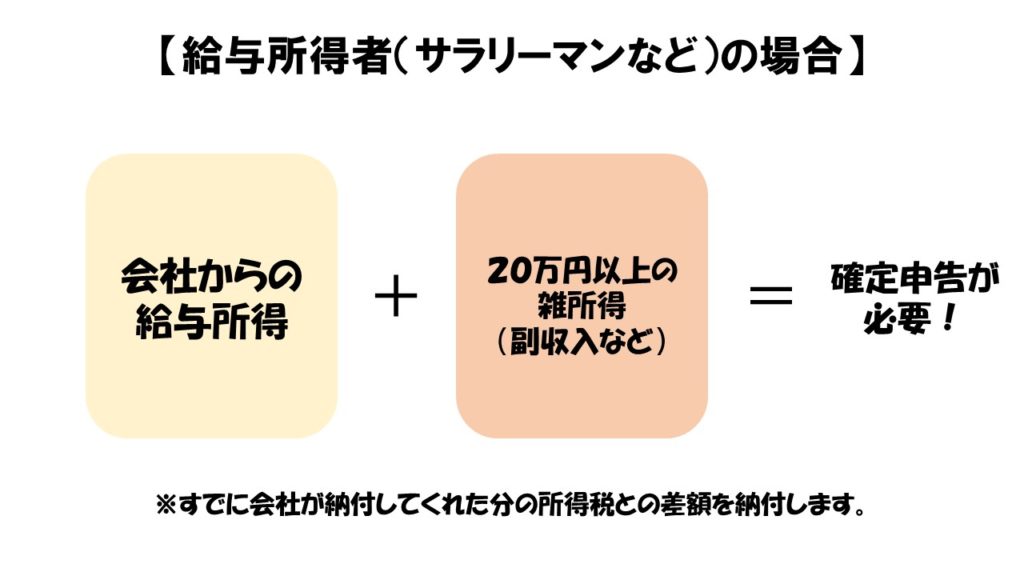

たとえば、サラリーマンのように普段会社に務めていてお給料をもらっている方は、会社が年末調整を行ってくれるため、基本的に自分で確定申告をする必要はありません。ただし、20万円以上の副収入(雑所得)がある場合には、確定申告をする必要があります。

そのため、仮想通貨の取引によって得た利益が20万円以上ある場合には、給与所得と合算した上で改めて所得税の計算をすることになります。そして、所得税の総額から、会社がすでに納付してくれた分の所得税を差し引き、差分を別途納税します。

なお、仮想通貨の取引による利益以外にも雑所得に分類される収入がある場合、すべての雑所得の合計が20万円以上であれば確定申告が必要です。仮想通貨による利益が20万円以下でも確定申告が必要となる場合があることに注意してください。

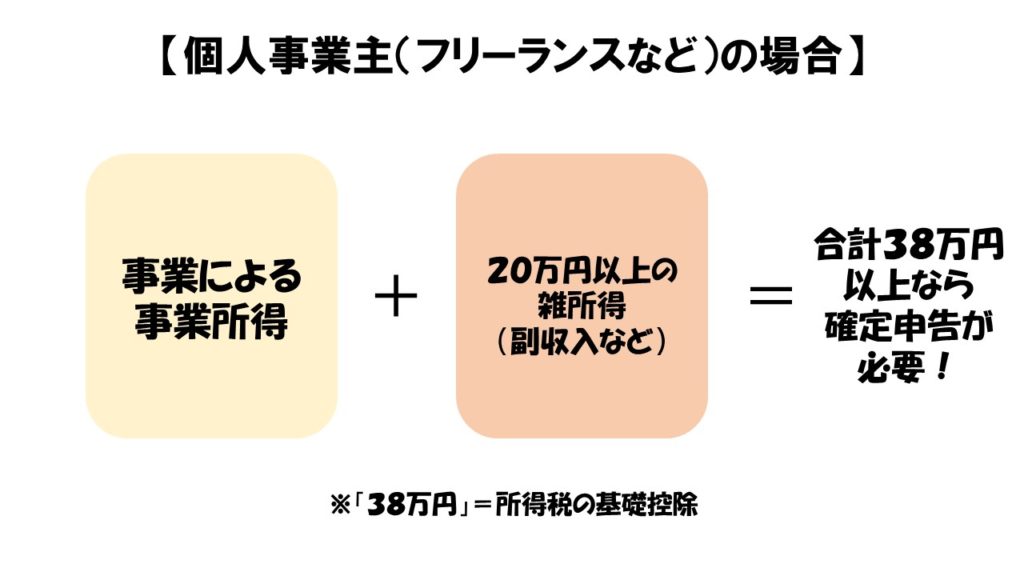

②個人事業主(フリーランスなど)の場合

フリーランスなどの個人事業主の場合、確定申告の計算は自分でする必要があります。

まず、個人事業主としてのメインの収入=事業所得(サラリーマンの場合の給与)が38万円を超える場合、確定申告が必要になります。「38万円」というのは、所得税の基礎控除額のことで、個人事業主に限らず働いている人であれば誰でも受けられる控除になります。そのため、事業所得(収入から必要経費を引いたもの)が38万円ピッタリの場合には、38万円-38万円=0円となり、確定申告の必要がなくなります。もっとも、この場合でも、仮想通貨の取引による利益を含む雑所得が20万円以上あれば、サラリーマンの場合と同じように確定申告をしなければなりません。

要するに、個人事業主は、

- 雑所得が20万円以上

- 事業所得と雑所得の合計が38万円以上

【かつ】

の場合に、確定申告をしなければなりません。言い換えれば、上記にあてはまらない場合は確定申告をする必要はありません。

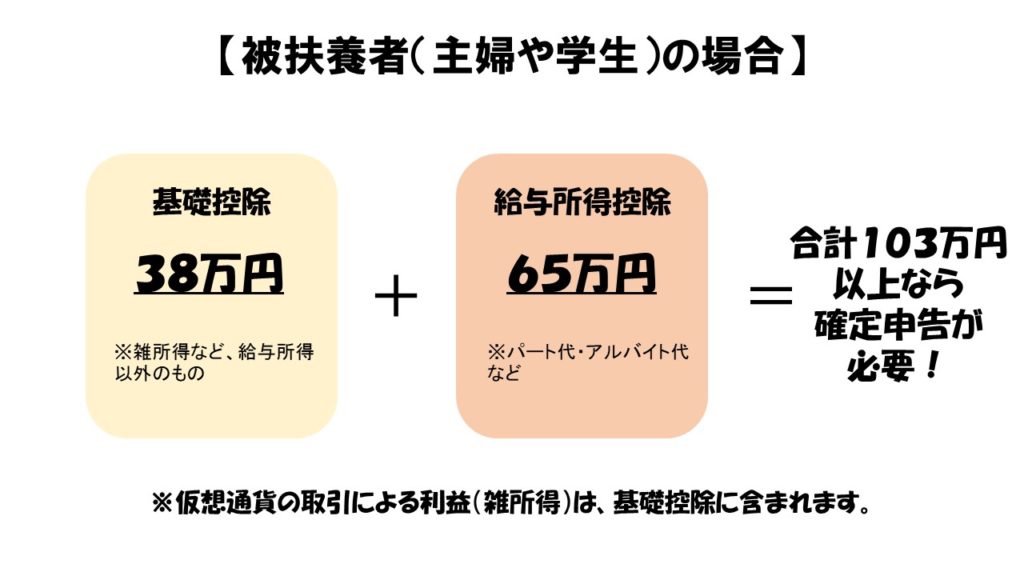

③被扶養者(主婦や学生など)の場合

主婦や学生のように、一家の世帯主(被保険者)の収入によって生活している被扶養者の場合、基礎控除(38万円)と給与所得控除(65万円)の2種類があります。

このうち、仮想通貨の取引によって得た利益(雑所得)は基礎控除に含まれます。そのため、仮想通貨による利益を含む雑所得が20万円以上であっても、雑所得を含む、基礎控除をうけることができる収入が38万円以下の場合であれば、確定申告をする必要はありません。

もっとも、パートやアルバイトをしていて所得の合計が103万円以上ある場合は課税対象となるため、確定申告をする必要があります。

以上が職種別の確定申告の要否となります。不安な点がある場合は、税務署に直接確認するのが確実です。

(4)確定申告の時期

確定申告が必要な場合、毎年1月1日~12月31日までの所得を計算して、翌年の2月16日~3月15日の間に申告をすることになります。

2017年度の仮想通貨の確定申告についていえば、

- 2017年1月~12月までの期間を対象として、

- 仮想通貨によって得た利益を計算し

- 利益額が20万円以上(or個人事業主など)であれば、

- 2018年2月16日~3月15日までに

- 管轄の税務署宛

に雑所得として確定申告をする必要があります。

※仮想通貨の税金を納めるべき「税務署の場所(納税地)」については、「国税局のホームページ」で調べることができます。

(5)確定申告をしなかった場合のペナルティ

仮想通貨に酔って利益を得て、確定申告をしなければならないのにこれを怠った場合、どのようなペナルティがあるのでしょうか。以下で順番にみていきましょう。

①延滞税

本来であれば、確定申告は3月15日までに済ませなければなりません。これを怠ったことへの罰則的な税金が延滞税です。3月16日から実際に納付するまでの日数に対して、7.3%~14.6%の遅延料が課されることになります。

②加算税

「加算税」とは、納税していないことを自ら申し出ずに、税務署から通告を受けた場合に加算される罰則的な税金のことをいいます。加算税には、無申告加算税や不納付加算税などがあり、一番重い重加算税では納税額の35~40%を追加で納めなければなりません。

③脱税の罪

税金を納めないことは「脱税」にあたります。とくに、税金を納めたくないからといってわざと申告をしないなどの悪質な場合には、

- 最大5年の懲役

- 最大500万円の罰金

のどちらか、もしくは両方が科せられる可能性があり、とても重いペナルティが用意されているのです。

なお、わざと納税を免れようとしたわけではなくても、うっかり申告を怠った場合には、

- 最大1年の懲役

- 最大50万円の罰金

のどちらかが科される可能性があるため、注意が必要です。

4 仮想通貨の税金の計算方法

これまでの解説で、いつ・どのような場合に仮想通貨に税金がかり、どのような人が確定申告をする必要があるのかを説明してきました。

では、肝心の確定申告すべき「税金の金額」はいくらになるのでしょうか?

税金の種類は何になるのか、また、どのように計算すればよいのかを、以下で順番にみていきましょう。

(1)税金の種類~雑所得にあたる~

確定申告が必要となる場合、仮想通貨の儲けは「雑所得」として扱われます。

株・FXなどとは違って、仮想通貨による儲けは、税率20.315%固定の「申告分離課税」の対象ではありません。

「雑所得」とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得のいずれにも該当しない所得にかかる税金のことをいいます。

(2)総合課税であること

雑所得に当たる場合、

- 総合課税

- 累進課税

+

という二つの考え方が適用されてしまいます。

この考え方は、仮想通貨の儲けが出ればでるほど、納めるべき税金が増えるという発想が基礎にあるため、申告者にとっては極めて不利なものになっています。

「総合課税」とは、仮想通貨による利益(所得)とその他の所得を合算して計算する方法のことをいいます。例えば、給与所得が500万円、仮想通貨の利益が500万円の場合、これらを足した1000万円(500+500)がまとめて課税対象となります。

「累進課税」とは、課税対象の額が増えるほど課せられる税率も高くなる仕組みのことをいいます

これらの考え方が仮想通貨には適用される結果、仮想通貨による儲けが大ければ多いほど、納めないといけない税金が増えてしまいます。

なお、所得税率は以下のようになっており、実際に確定申告する際には、所得税率にさらに「住民税10%」が加算されるため、最高税率は55%となります。

※「億り人」ともなれば、えげつない額の税金を確定申告で納めなければならなくなります。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(3)仮想通貨は損益通算ができない!

仮想通貨の取引をしていく中で、赤字が出ることもあると思います。ですが、残念なことに仮想通貨による「損失(マイナス)」(⇔「プラス」)に関しては「損益通算」することができません。

「損益通算」とは、課税対象となる所得について損失(マイナス)が生じてしまった場合に、他のプラスの所得と合算(相殺)してトータルの課税対象額を減らすことができる税制上のメリットのことをいいます。

仮想通貨の取引によって損失(マイナス)が出た場合の扱いについては、以下のような国税庁の見解があります。

さきほど解説したとおり、仮想通貨の取引によって得た利益は「雑所得」という区分になります。そして、上の見解では、「雑所得の金額の計算上生じた損失については、雑所得以外の他の所得と通算することはできません。」とされています。

つまり、仮想通貨の取引によって赤字が出たとしても、給与所得などの他のプラスの所得と合算することはできませんよ、ということになります。

たとえば、給与所得が700万円で、仮想通貨による雑所得が-200万円だった場合、損益通算が適用されれば700-200=500万円で所得税の計算ができます。ですが、実際には損益通算は適用されないため、赤字の200万円分については0円としてカウントされ、700+0=700万円で所得税の計算をすることになります。そうすると、損益通算が適用される場合に比べて高い税率が適用されることになってしまいます。

このように、仮想通貨に損益通算が適用されない点は、税制上のデメリットといえます。

もっとも、「雑所得の金額の計算上生じた損失については、雑所得以外の他の所得と通算することはできません。」ということは、言い換えれば、同じ雑所得内でであれば通算(=相殺)可能である、ということです。そのため、仮想通貨の種類が違っていたとしても、利益が出たものと損失が出たものがある場合には、これらを合計して相殺することができます。

また、雑所得の「損失(マイナス)」については、他の所得損益通算ができませんが、反対に、雑所得の「黒字(プラス)」について、他の所得と損益通算することまでは否定されていないものと考えられます。

その結果、雑所得の黒字(仮想通貨の実現益)と不動産所得の赤字(減価償却費)をぶつけるといった方法で節税できる可能性があります。

※下記、国税庁の出してるタックスアンサーなのですが、注2のところに

-

「配当所得、給与所得、一時所得及び雑所得の金額の計算上損失が生じることはありますが、その損失の金額は他の各種所得の金額から控除することはできません。」

という記載があります。雑所得の損失が損益通算できない旨は明示されてますが、黒字が損益通算できない旨は規定されていません。

※詳細な節税スキームについて知りたい方はお問合せください。

(4)雑所得の計算方法

さて、雑所得の計算は、基本的には以下のように行います。

仮想通貨の売却価格-(取得代金+手数料など)=雑所得

これだけではわかりづらいと思うので、以下でよくあるケースごとに解説していきます。

①仮想通貨を売却して日本円に換金した場合

-

【例ー1】

1月20日に200万円で4ビットコインを購入(手数料含む)。2月10日に0.2ビットコインを11万円で売却した場合。

以前購入して保有していた仮想通貨を売却した場合、売却時の価額から取得時の価額を引いた額が所得金額となります。

今回の例では、まず、売却した0.2ビットコインが購入時にどのくらいの価値が合ったのかを計算します。200万円で購入した4ビットコインのうち、0.2ビットコイン分の価額なので、

| (200万円÷4ビットコイン)×0.2ビットコイン=10万円 |

となります。これが、ビットコイン購入時の0.2ビットコインの価額となるので、次に、売却時の価額から10万円を引いて所得(利益)がいくらあったのかを計算します。そうすると、

| 11万円(売却時の価額)ー10万円(購入時の価額)=1万円 |

となり、雑所得は1万円ということになります。

なお、仮想通貨をドルなどの海外通貨と交換した場合でも、ドルを日本円に換算して同じように計算します。

②仮想通貨で商品を購入した場合

-

【例-2】

3月9日、200万円で4ビットコインを購入(手薄料含む)。5月3日に、ビックカメラで15万5000円のテレビを買うのに0.3ビットコインを支払った場合。

以前購入して保有していた仮想通貨を使用して商品を購入した場合、商品の価額から仮想通貨の取得価額を引いた額が所得金額となります。

今回の例でも【例-1】と同様に、使用した0.3ビットコインが、購入時にどのくらいの価値があったのかを計算します。200万円で購入した4ビットコインのうち、0.3ビットコイン分なので、

| (200万円÷4ビットコイン)×0.3ビットコイン=15万円 |

となります。これが、ビットコイン購入時の0.3ビットコイン分の価額になるので、次に、商品価額から15万円を引いて所得(利益)がいくらあったのかを計算します。そうすると、

| 15万5000円-15万円=5000円 |

となり、雑所得は5000円ということになります。

③仮想通貨を他の仮想通貨と交換する場合

-

【例-3】

3月9日、200万円で4ビットコインを購入(手数料含む)。9月5日、時価60万円のイーサリアムを購入するため、1ビットコインを使用した場合。

以前購入して保有していた仮想通貨を、他の仮想通貨の購入のための決済に使用した場合、他の仮想通貨の価額から使用した仮想通貨の取得時の価額を引いた金額が所得金額となります。

今回もまず、決済に使用した1ビットコインが、購入時にどのくらいの価額だったのかを計算します。200万円で購入した4ビットコインのうち、1ビットコイン分なので、

| (200万円÷4ビットコイン)×1ビットコイン=50万円 |

となります。そして、イーサリアムの購入価額は60万円なので、ここから50万円を引くと、

| 60万円-50万円=10万円 |

となり、雑所得は10万円ということになります。

④同じ種類の仮想通貨を複数回購入した場合の取得価額

-

【例-4】

1年間の間に複数回同じ仮想通貨を買った

・3月9日 200万円で4ビットコイン購入(手数料含む)

・5月20日 0.2ビットコインを11万円で売却(手数料含む)

・9月28日 15万5000円のテレビを買うため0.3ビットコイン支払った

・11月2日 イーサリアム60万円分を買うために1ビットコイン支払った

・11月30日 160万円で2ビットコイン購入(手数料含む)

このとき、3月9日(1回目の購入)と11月30日(2回めの購入)時点でのビットコインの取得価額は、どのように計算すればいいのか。

ほとんどの方が、1年間の間に何度か仮想通貨を購入しているかと思います。仮想通貨を買い足した場合、以前購入した分の仮想通貨が残っていれば、その分と合わせて取得価額の計算をする必要があります。

計算方法には、

-

ⅰ)移動平均法

ⅱ)総平均法

があります。順番にみていきましょう。

ⅰ)移動平均法

「移動平均法」とは、仮想通貨を買うたびに平均取得単価を計算し直す方法です。

【例-4】の場合、3月9日に200万円で4ビットコイン購入しているため、1ビットコインあたりの取得価額は、

| 200万円÷4ビットコイン=50万円・・・3月9日時点 |

となります。その後、売却や商品の購入などにビットコインを使用しているため、残りのビットコインは、

| 4ー0.2ー0.3ー1=2.5ビットコイン |

です。この2.5ビットコインにどのくらいの価値があるかというと、購入時の1ビットコインあたりの価額が50万円だったので、

| 2.5ビットコイン×50万円=125万円 |

となります。そして、このビットコインを保有した状態で、11月30日に新たに2ビットコインを160万円で購入しています。そのため、改めて取得価額を計算する必要があります。計算方法は、【現時点(新たなビットコイン購入直後)で保有しているビットコインの総額÷ビットコインの総数】となるため、新たな取得価額は、

| (125万円+160万円)÷(2.5+2ビットコイン)=63万3334円 |

となります。

移動平均法では、仮想通貨を買い足すたびに新たな取得価額を算出するので、仮想通貨の売却や商品の購入に伴う雑所得(利益】の計算は、その直前に算出した取得価額を使って行うことになります。

ⅱ)総平均法

「総平均法」とは、仮想通貨を追加購入するたび取得価額を計算するのではなく、1年間に取得した仮想通貨の総額を仮想通貨総数で割って、平均取得価額を割り出す方法です。

【例-4】の場合、1年間の間に2回ビットコインを買っているので、これらを足して2で割った平均値が取得価額となります。

実際に計算してみると、

| (200万円+160万円)÷(4+2ビットコイン)=60万円 |

となります。

1回目のビットコイン購入後から2回目の購入までの間に、売却や商品の購入をしていますが、これらの行為による雑所得(利益)の計算はすべて「60万円」という平均取得価額を使って行うことになります。

このように、同種の仮想通貨を複数回買った場合には、2つの方法で取得価額の計算をすることができます。国税庁の推奨はⅰ)移動平均法を使った計算方法ですが、いちいち面倒くさい!という方は、ⅱ)総平均法を選ぶこともできます。

ただし、一度計算方法を選んだら、基本的には翌年以降も同じ計算方法を使って取得価額の計算をしなければなりません。仮想通貨の保有状況によっては、どちらを選ぶかで損をすることもありますので、自分の運用スタイルなどをよく検討した上で計算方法を選択することをおススメします。

⑤仮想通貨がハードウォーク(分裂・分岐)した場合

-

【例-5】

仮想通貨がハードウォーク(分裂・分岐)したため、新しく誕生した仮想通貨を取得したが、この取得で確定申告の対象となる所得が生じるか。

「仮想通貨の分裂(分岐)」とは、仮想通貨の仕組みを支えるブロックチェーンが分裂することにより、仮想通貨自体も分裂することをいいます。仮想通貨が分裂したからといって所有していた仮想通貨が倍になるわけではなく、分裂した仮想通貨のうち一方は、全く新しい仮想通貨として扱われることになります。

この新しい仮想通貨に関しては、ハードウォーク(分裂・分岐)した瞬間はまだ取引相場が存在しておらず、市場価値は0円とみなされます。そのため、新しい仮想通貨を取得した時点では課税対象となる所得は生じず、これを売ったり使った時点で所得(利益)が生じることになります。

なお、新しい仮想通貨を使用した場合の所得(利益)計算をするときの取得価額は「0円」になります。

5 確定申告までの具体的な流れ

それでは最後に、仮想通貨で得た利益を確定申告するまでの流れを改めて確認します。

仮想通貨の取引で利益が出たら、以下のフローで手続きをします。

- 1月~12月までの仮想通貨取引による利益を計算する

- 翌年の2月16日~3月15日の間に確定申告する

- 春頃に住民税を支払う

順番にみていきましょう。

(1)1月〜12月の仮想通貨取引による利益を計算する

1年間を通して得た仮想通貨取引による利益を計算します。複数のウォレットで管理している場合や、数種類の仮想通貨を保有している場合は、すべての利益を算出する必要があります。

利益の計算方法は、基本的に以下のとおりです。

仮想通貨の売却価格-(取得代金+手数料など)=雑所得

同種の仮想通貨を複数回買った場合には、計算方法によっては取得代金がその都度変動しますので、計算時には注意しましょう。

なお、仮想通貨をただ単に保有しているだけで、法定通貨(円やドル)や他の商品と交換(購入)していない場合には課税対象とはなりません。

(2)翌年の2月16日〜3月15日の間に確定申告する

個人事業主の場合はもちろん、サラリーマンであっても仮想通貨の取引による利益が年間トータルで20万円を超えていた場合は、翌年の2月16日~3月15日の間に全国の税務署や各市町村の税務課で確定申告を行います。

税務署の場所は「国税局のホームページ」で調べることができます。

確定申告に必要な書類は、以下の3点です。

- 申告書A

- 年末に会社からもらう源泉徴収票

- 仮想通貨取引に関する書類

「仮想通貨取引に関する書類」は、仮想通貨の入金・出金証明書や、使っているウォレットの残高のスクリーンショット、仮想通貨取引履歴のスクリーンショットなどでオッケーです。

また、青色申告の控除をうけたい場合は、これらの書類に加え「青色申告書」も必要になります。青色申告をすると、仮想通貨取引による利益を雑所得から「事業所得」にできる可能性があり、これが認められれば、青色申告の控除を受けることができます。

なお、事業所得や不動産所得がある場合や分離課税を提出する場合は「確定申告書B」も必要となります。さらに、各種控除を受ける場合には、医療費の明細書や生命保険料・損害保険料の控除証明書が必要となります。

各種申告書の雛形は以下の国税庁のリンクからダウンロードできます。

各申告書の記載例については以下のリンクをご参照ください。

・申告書Aの記載例

・申告書Bの記載例

・青色申告書の記載例

(3)6月頃に住民税を支払う

仮想通貨の取引によって得た利益にかかる税金は所得税だけではありません。所得税とは別に「住民税」を納める必要があります。

確定申告をしている場合は別途住民税の申告は必要ありませんが、サラリーマンで、仮想通貨の取引による利益が20万円以下で確定申告をしていない場合には、必ず市区町村への申告をしなければなりません。

なお、住民税の税率は所得に対して一律10%となります。

6 小括

仮想通貨取引による利益にかかる税金の計算は、細かくてややこしい部分も多いため、なれていない方は「面倒くさいなぁ・・・」と思うかもしれません。

ですが、きちんと納税義務を果たさないと、最大5年の懲役もしくは最大500万円の罰金が科せられる可能性があります。

面倒でも、自分がいくら税金を支払わなければならないのかをきちんと把握することが大切です。

7 まとめ

これまでの解説をまとめると以下のとおりです。

- 税金が問題となる「仮想通貨」とは、ビットコインやイーサリアムなどの、投資対象となる仮想通貨のこと

- 仮想通貨の取引きによって得た利益は、①所得税の課税対象となる、②所得の区分は「雑所得」となる

- 仮想通貨を「使用」して生じた利益が所得税の課税対象となる

- 仮想通貨の「使用」には、①「モノ」として使用する場合と②「通貨」として使用する場合がある

- 仮想通貨を「モノ」として使用する場合として、①仮想通貨をもらうこと、②仮想通貨を売却することが挙げられる

- 仮想通貨を「通貨」として使用する場合として、①仮想通貨を使って買い物をすること、②仮想通貨で他の仮想通貨を買うこと(トレード)が挙げられる

- 確定申告の要否については、大きく①給与所得者の場合、②個人事業主の場合、③被扶養者の場合の3つに分けて考えられる

- 個人事業主以外で仮想通貨の取引による利益が20万円以上ある場合には、確定申告が必要

- 確定申告は毎年2月16日~3月15日に行う

- 仮想通貨の取引による利益(雑所得)の計算は、仮想通貨の売却価格-(取得代金+手数料など)=雑所得

- 確定申告をしなかった場合のペナルティには、①延滞税、②加算税、③脱税の罪による懲役・罰金刑などがある

IT・EC・金融(暗号資産・資金決済・投資業)分野を中心に、スタートアップから中小企業、上場企業までの「社長の懐刀」として、契約・規約整備、事業スキーム設計、当局対応まで一気通貫でサポートしています。 法律とビジネス、データサイエンスの視点を掛け合わせ、現場の意思決定を実務的に支えることを重視しています。 【経歴】 2006年 弁護士登録。複数の法律事務所で、訴訟・紛争案件を中心に企業法務を担当。 2015年~2016年 知的財産権法を専門とする米国ジョージ・ワシントン大学ロースクールに留学し、Intellectual Property Law LL.M. を取得。コンピューター・ソフトウェア産業における知的財産保護・契約法を研究。 2016年~2017年 証券会社の社内弁護士として、当時法制化が始まった仮想通貨交換業(現・暗号資産交換業)の法令遵守等責任者として登録申請業務に従事。 その後、独立し、海外大手企業を含む複数の暗号資産交換業者、金融商品取引業(投資顧問業)、資金決済関連事業者の顧問業務を担当。 2020年8月 トップコート国際法律事務所に参画し、スタートアップから上場企業まで幅広い事業の法律顧問として、IT・EC・フィンテック分野の契約・スキーム設計を手掛ける。 2023年5月 コネクテッドコマース株式会社 取締役CLO就任。EC・小売の現場とマーケティングに関わりながら、生成AIの活用も含めたコンサルティング業務に取り組む。 2025年2月 中小企業診断士試験合格。同年5月、中小企業診断士登録。 2025年9月 一橋大学大学院ソーシャル・データサイエンス研究科(博士前期課程)合格。