スタートアップにおけるエグジットとは?2つの方法を弁護士が解説!

はじめに

起業家ならば誰でも会社をイグジットさせることを目標にしますよね。そうは言っても、イグジットするためにどのような手段があるのか、どのような手続きで行われるのか、また、その際にどのような点に注意すればいいかなどを正確に理解している人は決して多くないと思います。

例えば、IPOならば、上場基準を確認しておく必要がありますし、上場に向けて求められる準備など、知っておかなければならないポイントは多岐にわたります。このことは、M&Aについても、同様にあてはまります。

そこで今回は、イグジットの手段であるIPOとM&Aについて、それぞれのフローやメリット・デメリットなどについて、弁護士が分かりやすく解説していきます。

1 イグジット(エグジット)とは?

「イグジット(エグジット)」とは、スタートアップから見れば、IPO(株式公開)やM&A(合併・買収)などによって利益を手にすることを意味します。

イグジットには、

- IPO(株式公開)

- M&A(合併・買収)

のふたつがあり、ほとんどのスタートアップはいずれかのイグジットを目指すことになります。

もっとも、IPOやM&Aには、それぞれにメリットとデメリットがあります。

そのため、事業計画や資本政策を策定する段階から、IPO・M&Aのどちらを目指すのかを、それぞれのメリット・デメリットも踏まえ、戦略的に考えておく必要があります。

次の項目から、このIPOとM&Aについて、詳しく見ていきたいと思います。

2 IPOについて

(1)IPOとは

「IPO(株式公開、Initial Public Offering)」とは、非公開会社が、自社の株式を証券取引所などで流通させ、不特定多数の投資家が売り買いを自由にできるようにすることをいいます。スタートアップは、そのほとんどが非公開会社であるため、自社が発行する株式は、譲渡制限のある株式(企業の承認がなければ譲渡することができない株式)となっています。

スタートアップの株式を取得した投資家などは、スタートアップがIPOすることにより、保有する株式を自由に譲渡できるようになり、そこから利益を得ることができるわけです。

このように見てくると、IPOは企業にとっても投資家にとってもメリットしかないように思えますが、以下では、IPOのメリット・デメリットについて、詳しく見ていきたいと思います。

(2)IPOのメリット・デメリット

①メリット

IPOのメリットとしては、

- 知名度・社会的信用の上昇

- 資金調達がしやすくなる

- 経営体制の健全化

- 採用活動の拡大

以上の4つが挙げられます。

(ⅰ)知名度・社会的信用の上昇

株式の上場が決定すると、各種メディアに取り上げられるようになり、知名度の上昇につながります。それだけではなく、上場を果たしたということは、財務状況や業績などに関する一定の基準をクリアしたことを意味し、そのことが社会的な信用を高めることにつながります。

(ⅱ)資金調達がしやすくなる

社会的な信用が高まることによって、各種の金融機関などから融資を受けやすくなります。また、株式を公開したことで、株式の公募により資金調達することが可能になるなど資金調達がしやすくなります。

(ⅲ)経営体制の健全化

上場にともなって、組織的な観点から経営体制が見直され整備されることになるため、会社としての経営体制が健全化されます。

また、上場企業は、コンプライアンスなどの徹底が求められるため、コンプライアンスへの意識が強くなり、経営体制の健全化が図られることになります。

(ⅳ)採用活動の拡大

知名度や社会的信用の上昇に伴い、人材を採用しやすくなり、事業をさらに拡大させるために必要なリソースを集めやすくなります。また、各種就職サイトにおいて上場会社というカテゴリに入ることになるため、学生などのリクルーティングにも結びつきやすくなるなど、採用活動を拡大することができます。

以上の4つは、あくまでメリットの一部に過ぎません。このほかにも、従業員のモチベーションを向上させることができるなど、IPOには多くのメリットがあります。

②デメリット

他方で、IPOのデメリットとしては、

- 多大な上場コスト

- 短期的な経営を求められる

- 敵対的M&Aのリスク

以上の3つがあげられます。

(ⅰ)多大な上場コスト

IPOを検討する際には、多大なコストがかかることがデメリットとして挙げられます。多くの場合、

- コンサルティング会社

- 弁護士

- 税理士

- 証券会社・監査法人

といった四者に対する顧問料が発生します。

証券会社や監査法人などに、IPOのための業務を担ってもらう必要があります。その際には、スタートアップの状況などにより変動はありますが、年間で5000万円程度の費用が発生します。

会社法や独占禁止法、金融商品取引法といったものに精通した弁護士と、税理士を顧問でつけることになります。それぞれ月額3~15万円程度の顧問料が発生します。

さらに、マザーズの場合、上場審査料として200万円、新規上場料として100万円などがかかります。

このように、IPOに際しては、この領域に関する専門家・エキスパートに様々な業務を依頼する必要があるため、多大なコストがかかります。このコストは、デメリットと考えられます。

(ⅱ)短期的な経営を求められる

株式を保有する投資家は、売却益を得るために株式を購入していることがほとんどですから、短期的に業績を上げて欲しいと考える傾向にあります。

そのため、中長期的な経営ではなく、短期的な経営を求められやすくなり、経営の難易度が高くなります。

(ⅲ)敵対的M&Aのリスク

「敵対的M&A」とは、買収の対象となる企業の経営陣や親会社に事前の通知や同意、相談なく流通している株式を買い占めることで他社を買収することをいいます。株式が公開されると、誰でも自由に株式を売買できるようになります。そのため、敵対的M&Aを企図する他社から、株式を買い占められ、買収されるリスクが生じます。

以上のように、IPOには多くのメリットがある反面、決して軽視することのできないデメリットも存在します。IPOをする際には、メリットだけにとらわれず、デメリットへの対策をあらかじめきちんと策定しておくことが極めて重要になってきます。

3 IPOを実現するには?

IPOを目指す場合は、以下の3点をあらかじめ確認しておく必要があります。

- 市場の選択肢

- 上場基準

- 上場に向け必要とされる準備

(1)市場の選択肢

IPOを目指す場合は、まず、どの市場に株式を公開するかを検討する必要があります。

現在の日本には、以下の4つの証券取引所があります。

- 東京証券取引所

・ 東証一部・二部

・ マザーズ(★)

・ JASDAQ(★)など - 名古屋証券取引所

・ 名証一部・二部

・ セントレックス(★) - 札幌証券取引所

・ 札証

・ アンビシャス(★) - 福岡証券取引所

・ 福証

・ Q-Board(★)

これらのうち、一般的に、(★)をつけたものが、スタートアップが最初に目指すマーケットとされています。特に、東京証券取引所のマザーズは、全国的であり、「上場企業の登竜門」とも言われています。

(2)上場基準

上場を目指す市場を決定したら、市場ごとに設けられている上場基準(上場形式基準)を確認します。

例えば、マザーズでは、

- 株主数(★)

- 流通株式

- 時価総額

- 事業継続年数

- 虚偽記載・不適正意見等

- 株式事務代行機関の設置(★)

- 単元株式数・株券の種類

- 株式の譲渡制限(★)

- 指定振替機関

といった項目について、それぞれ基準が設けられています。

今回は、特に以下の3点(★)について、確認していきます。

①株主数

上場時の見込みで、株主数が200人以上であることが必要です。また、上場するまでに、500単位以上の公募を行う必要があります。

②株式事務代行機関の設置

「株式事務代行機関」とは、株主名簿管理人のことで、株式を発行した会社に変わって、株式に関する広範な事務を代行する組織のことを指します。現在、東証で公認されている株式事務代行機関は、各信託銀行と東京証券代行、日本証券代行、アイ・アールジャパンなどです。

これらの機関に、株式事務の代行を依頼しているか、もしくは、これらの機関から株式事務を受託することの承諾を得ている必要があります。

③株式の譲渡制限

「譲渡制限株式」とは、会社の承認を受けなければ譲渡することができない株式のことをいいます。スタートアップなどは、非公開会社であることがほとんどであるため、株式に譲渡制限がかけられていますが、上場に際しては、譲渡制限を解除しなければなりません。株式に流通性がなければ市場で取り扱うことが事実上不可能となり、上場する意味がなくなってしまうためです。

以上のように、IPOをする際には、各市場が設ける基準をクリアする必要があります。とはいえ、上場審査基準は、いくつもの項目から構成されており、それぞれにかなり細かい条件が定められていますので、抜かりのない準備が必要になってきます。

(3)上場に向け必要とされる準備

IPOを実際に行う場合には、上場準備に向けて、

- 主幹事証券会社

- 監査法人

- コンサルティング会社

以上の三者を選定し、その協力の下で上場準備を進めることになります。

①主幹事証券会社

「主幹事証券会社」とは、上場申請をする会社の支援を業とする証券会社(幹事証券会社)の中で中心的な役割を果たす幹事証券会社のことをいいます。幹事証券会社は、一般的に5社前後が申請会社に関わることになりますが、中でも主幹事証券会社は、その支援業務を先導する立場にあるため、申請会社にとっては、重要なパートナーとなります。

主幹事証券会社は、たとえば、上場申請書類の作成指導、管理体制の構築・維持、上場後の資本政策の立案、上場審査への対応などについて助言などをしてくれます。これらの業務は、IPOやその後の株取引においても極めて重要な要素であるため、主幹事証券会社の選定は慎重に行う必要があります。

主幹事証券会社を選定する際のポイントとしては、

- 実績・実務経験

- 費用対効果

- 販売力・営業力

- ファイナンスの実行力

などが挙げられます。

②監査法人

「監査法人」とは、公認会計士によって構成され、企業の財務書類のチェックや証明を行うことを目的として設立された法人です。IPOをする際には、申請書類として必要な財務諸表などについて監査を受けていることが条件となっています。

そのため、監査に要する期間(上場申請前の2年間)よりも前に監査法人と監査契約を交わしておく必要があります。監査は、財務諸表(貸借対照表、損益計算書、キャッシュ・フロー計算書など)を中心に実施されることになります。

監査法人を選定する上では、上場申請を多く取り扱ってきた監査法人であるかどうかを確認することが大切です。

③コンサルティング会社

上場を目指す際には、IPOを専門とするコンサルティングファームと契約をし、IPOのための準備・事務についてのサポートを受けることで、円滑にIPOを進行できる可能性が上がります。

一般的に、IPOコンサルタントは、

- 資本政策・経営計画

- 経営・コーポレート体制

- 上場申請書類

などを作成・構築する際に、色々とサポートしてくれます。もっとも、主幹事証券会社や監査法人とは異なり、IPOコンサルティングファームが必須というわけではありませんが、有力な選択肢のうちの一つだと考えられています。

コンサルティング会社についても、IPOの申請業務に精通しているかどうか、実務経験が豊富かどうか、などが選定の際のポイントとなります。

以上のように、IPOを目指すうえでは、上場の審査基準をすべて満たし、また上場後に向け社内体制の整備を万全にしておくことが重要となります。そのためにも、多くの専門家とともに社内体制を整備していくことが大切です。

次の項目からは、もうひとつのイグジットの手段であるM&Aについて、詳しく確認していきたいと思います。

4 M&Aについて

(1)M&Aとは

「M&A(合併・買収 Mergers and Acquisitions)」とは、2つ以上の企業が合併したり、企業が他の企業を買収することをいいます。

スタートアップによるM&Aは、スタートアップの株式を保有する創業者や投資家が売主となって、買主との間で株式譲渡契約を交わすことにより、M&Aが行われるのが一般的です。

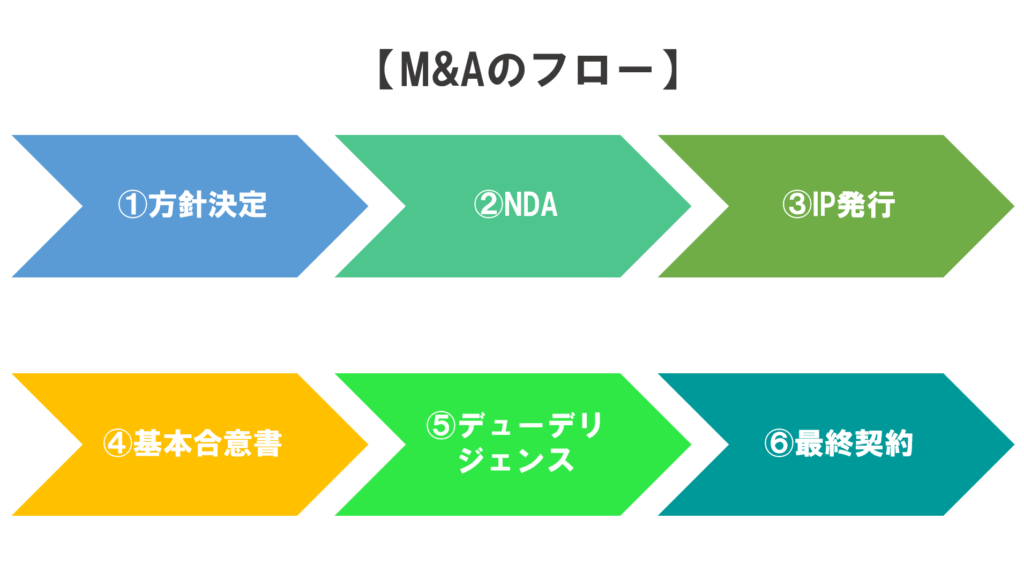

M&Aのフローを表すと、以下の図のようになります。

このように、M&Aは、

- 方針決定

↓ - 秘密保持契約(NDA)

↓ - IP(インフォメーション・パッケージ)発行

↓ - 基本合意書

↓ - デューデリジェンス

↓ - 最終契約

という流れで進められることとなります。

①方針決定

まずは、M&Aをどのように行うか、どのような企業と交渉をするか、などといった方針を社内で決定することから始まります。

具体的には、会社を売却するのか、事業を売却するのか、売却先をどこにするのか、などといった点を検討することになります。M&Aに関する方針が決定すると、一般的には、フィナンシャルアドバイザー(FA)を雇うことになります。

「フィナンシャルアドバイザー(FA)」とは、M&Aに際して、買収の対象となる企業の財務分野を中心に、アドバイスやコンサルティングを行う専門家のことです。M&Aを実施する際には、買収対象企業と買収する企業をマッチングさせたり、買収対象企業の価値算定をするなど、M&A契約を締結するにあたり色々とサポートをしてくれます。

②秘密保持契約(NDA)

「秘密保持契約(NDA)」とは、取引などに入る際に、、その取引により知った個人情報や営業秘密といった情報を外部に漏らさないことを約するものです。

FAとの関係では、M&Aに際し、多くの情報を開示することになるため、あらかじめNDAを締結する必要があります。また、次で見るように、IPを開示することとなる買手候補企業との間でもNDAを締結する必要があります。

③インフォメーションパッケージ(IP)発行

「インフォメーションパッケージ(IP)」とは、買収対象企業が、自社の事業や財務に関する情報を記載した書類のことをいいます。通常は、NDAを締結した後に、買手候補企業に開示されます。IPの開示を受けた買収候補企業はこれによって、買収対象となるスタートアップの企業価値を概算することになります。

④基本合意書(MOU/LOI)

「基本合意書」とは、MOU(Memorandum of Understanding)やLOI(Letter of Intent)とも言い、買収の対象(スタートアップ企業そのものや、その事業)、買収金額などが簡易的に定められた契約書に準じるものをいいます。これは、主に買主と売主の共通認識を確認することに目的があります。

もっとも、実際に買収を実行するかについては、デューデリジェンスによって変わることもあるため、基本合意書には法的拘束力を持たせないことが一般的です。

⑤デューデリジェンス

「デューデリジェンス」とは、適正評価手続きとも言い、M&Aの際に買収対象企業のリスクや収益性などを多くの観点から詳らかに調査することを言います。デューデリジェンスは、極めて多様で、専門的な調査を行うことになるため、公認会計士・税理士・弁護士といったエキスパートに調査を依頼することが一般的となっています。

具体的には、財務・税務・法務といった会社の基幹的な部分について、十分な調査が行われます。

デューデリジェンスの結果を受けた買収候補企業は、デューデリジェンスにおいて明らかになった情報を基に、基本合意書で定めた買収価格につき、修正を加えることになります。

⑥最終契約

デューデリジェンスにより明らかとなった買収対象企業の状況を踏まえ、買収予定額などの買収条件が確定されます。

そのうえで、さまざまな条件について買主と売主との間に合意が成立すれば、最終契約を締結することになります。

最終契約では、

- 買収価格

- 表明保証

- 買収の実行条件

- 買収後の統合手順

などが定められます。

ここでいう「表明保証」とは、契約書を交わす際などに、買収対象企業の法務や財務などの事項がが真実で正確であることを表明し、その内容を保証することをいいます。買収候補企業は、デューデリジェンスを行うことにより、買収対象企業の実態を把握するように努めますが、すべてを把握することは困難です。

そのため、買収対象企業から表明保証をすることが一般的となっています。

このように、M&Aは、方針の決定から最終契約にいたるまでにいくつもの段階を踏むことになります。各段階がどのような意義をもつのか、また、以下で見るようなM&Aにおけるメリット・デメリットなどをきちんと理解しておかないと、円滑にM&Aを進めることは困難だと考えられます。

(2)M&Aのメリット・デメリット

①メリット

M&Aの主なメリットは、以下の3つです。

- 短い準備期間で実行できる

- 実現が簡単なケースがある

- 信用力の向上

(ⅰ)短い準備期間で実行できる

M&Aは、うまくいけば半年程度で実行することが可能です。

このように、比較的短期間でイグジットできる可能性があるという意味で、大きなメリットになります。

(ⅱ)実現が簡単なケースがある

M&Aは、買収企業の事業とのシナジーが極めて重要な要素となります。

そのため、スタートアップの事業モデルが買収企業の事業との関係でシナジーを生む場合には、M&Aを実現することが比較的簡単になります。

(ⅲ)信用力の向上

M&Aをした企業が、上場企業であったり大企業である場合、その傘下に入ったスタートアップの信用力は大きく向上します。

なぜなら、親会社の資本的なバックアップを得ることにとどまらず、M&Aの過程で、社内に問題がなかったこと、社内にあった問題が取り除かれたことを証明することになるためです。

②デメリット

他方で、M&Aの主なデメリットは、以下の3つです。

- 経営権限の縮小

- 取引先との関係

- デューデリジェンスによる情報流出

(ⅰ)経営権限の縮小

M&Aにより大企業などの傘下に入ると、創業株主などの経営権限は縮小されます。

この場合、交渉段階において、M&A後の経営権限が縮小されないように交渉をすることは可能ですが、子会社化などにより、権限がある程度縮小されることはやむを得ないものと考えられます。

(ⅱ)取引先との関係

M&Aに伴い、経営母体が変わることで、取引先とのそれまでの取引条件などが変わる場合があります。その結果、取引先より、契約が解除されることも想定されます。

(ⅲ)デューデリジェンスによる情報流出

デューデリジェンスの実施に伴い、買収対象企業は、自社の重要な情報を外部に開示することになります。

その前提として、NDAを結んではいるものの、漏洩するリスクを完全に排除することはできないため、その点がデメリットとなりえます。

以上のように、M&Aには、メリット・デメリットが存在し、スタートアップや起業家は、メリットとデメリットを突き合わせた上で、自社がM&Aに適しているか、という点を中心に、方向性や目標を設定することになります。

5 小括

スタートアップが目指すイグジットは、主にIPOとM&Aです。

どちらのイグジットを目指すかを決めるにあたっては、それぞれのメリット・デメリットを自社の事業などにあてはめて検討し、どちらのイグジットが自社に適しているかをきちんと見極める必要があります。

また、IPOとM&Aには、それぞれ踏まなければならない手順があるため、そのフローを掴んでおくとともに、各段階における意義を理解しておくことも重要です。

イグジットは、実行する直前になって準備できるようなものではないため、事業計画や資本政策を策定する段階、十分に計画を練っておくことが必要です。

6 まとめ

これまでの説明をまとめると、以下の通りになります。

- イグジットとは、起業家にとっては、IPOまたはM&Aによる株式譲渡によって、キャピタルゲインを得ることを意味する

- IPOとは、株式を株式市場に公開し、投資家が株式の売り買いを自由にできるようにすることを意味する

- IPOのメリットには、①知名度社会的上場により信用のが上昇する、②資金調達がしやすくなる、③経営体制のが健全化される、④人事採用活動の拡大がしやすくなることなどが挙げられる

- IPOのデメリットには、①多大な上場コスト、②短期的な経営を求められる、③敵対的M&Aリスクの3つがある

- IPOを実現するためには、①市場を選択する、②上場審査基準をチェックする、③審査基準を満たすよう準備を行う必要がある

- M&Aとは2つ以上の企業が合併したり、企業が他の企業を買収することをいう

- M&Aを実施するフローは①方針決定、②秘密保持契約(M&A)締結、③インフォメーションパッケージの発行、④基本合意書の締結、⑤デューデリジェンス、⑥最終契約の締結、となっている

- M&Aのメリットとしては、①準備期間が比較的短い、②事業によっては実現がしやすい、③信用力が向上するなどが挙げられる

- M&Aのデメリットとしては、①創業株主の処遇が交渉に依存すること、②取引先との関係性が変わるおそれがあること、③デューデリジェンスによる機密情報の流出リスクの上昇、などが挙げられる

IT・EC・金融(暗号資産・資金決済・投資業)分野を中心に、スタートアップから中小企業、上場企業までの「社長の懐刀」として、契約・規約整備、事業スキーム設計、当局対応まで一気通貫でサポートしています。 法律とビジネス、データサイエンスの視点を掛け合わせ、現場の意思決定を実務的に支えることを重視しています。 【経歴】 2006年 弁護士登録。複数の法律事務所で、訴訟・紛争案件を中心に企業法務を担当。 2015年~2016年 知的財産権法を専門とする米国ジョージ・ワシントン大学ロースクールに留学し、Intellectual Property Law LL.M. を取得。コンピューター・ソフトウェア産業における知的財産保護・契約法を研究。 2016年~2017年 証券会社の社内弁護士として、当時法制化が始まった仮想通貨交換業(現・暗号資産交換業)の法令遵守等責任者として登録申請業務に従事。 その後、独立し、海外大手企業を含む複数の暗号資産交換業者、金融商品取引業(投資顧問業)、資金決済関連事業者の顧問業務を担当。 2020年8月 トップコート国際法律事務所に参画し、スタートアップから上場企業まで幅広い事業の法律顧問として、IT・EC・フィンテック分野の契約・スキーム設計を手掛ける。 2023年5月 コネクテッドコマース株式会社 取締役CLO就任。EC・小売の現場とマーケティングに関わりながら、生成AIの活用も含めたコンサルティング業務に取り組む。 2025年2月 中小企業診断士試験合格。同年5月、中小企業診断士登録。 2025年9月 一橋大学大学院ソーシャル・データサイエンス研究科(博士前期課程)合格。