資金決済法が規制するポイントサービスを3つのタイプに分けて解説!

はじめに

「ポイントサービス」は、広く消費者に知られており、実際に利用しているという消費者の方も多いのではないでしょうか。

これからポイントサービスを導入しようと検討している事業者の方もいらっしゃると思いますが、このときに注意しなければならないのが「資金決済法」という法律です。

ポイントサービスにおけるポイントは、場合によっては、前払式支払手段や暗号資産にあたる可能性があり、その場合には、資金決済法上の規制を受けることになります。

そこで、この記事では、

- 前払式支払手段とポイントの交換サービス

- 暗号資産とポイントの交換サービス

- 電子マネーとポイントの交換サービス

などについて、弁護士が詳しく解説します。

この記事を執筆したのは

- 弁護士・中小企業診断士 勝部 泰之

- 注力:知的財産権・著作権/ライセンス、ブロックチェーン、データ・AI法務

GWU Law LL.M.(知的財産法)

事業の成長とリスクを両立する実務寄りの助言に注力しています。 - 詳しいプロフィールはこちら

1 資金決済法とポイントサービス

「資金決済法」は、主に、お金の取り扱いや決済について規制する法律です。

資金決済法は、主に、以下の4つを規制対象としています。

- 前払式支払手段

- 資金移動業

- 暗号資産(仮想通貨)

- 資金清算

このうち、ポイントサービスとの関係で特に問題となるのは、「前払式支払手段」に関する規制です。ポイントサービスにもさまざまなものがありますが、たとえば、ユーザーがあらかじめ対価を支払うことにより購入できるポイントは前払式支払手段にあたります。他方で、おまけや景品として発行されるポイントは、原則として、ユーザーがあらかじめ対価を支払って購入するものではないため、前払式支払手段にはあたらず、資金決済法の規制対象とはなりません。

以下では、この「前払式支払手段」とポイントサービスの関係について見ていきます。

2 前払式支払手段とは?

「前払式支払手段」とは、あらかじめユーザーが対価を支払って購入するポイントやコインなどで、支払いに充てられるものをいいます。

資金決済法は、前払式支払手段を以下のように定義しています。

- 金額や物品・サービスの数量が記載、記録されている財産的価値であること

- 金額やサービスなどの数量に応じる対価が支払われていること

- 物品を購入する際、支払に使用できるものであること

たとえば、交通系電子マネー(SuicaやPasmo)やゲーム内コイン、商品券などは前払式支払手段にあたります。

前払式支払手段は、使用できるサービスの範囲により下記の2種類に分かれます。

-

- ⅰ)自家型

- ⅱ)第三者型

ⅰ)自家型

「自家型」とは、前払式支払手段の発行者が手掛けるサービス内で使用できるものをいいます。たとえば、ゲームアプリ内でのみ使用できるコインやポイントなどが自家型に当たります。

自家型を発行する場合、発行済みの前払式支払手段の未使用残高(総発行額から使用額を引いた残高)が、毎年3月末または9月末時点で1000万円を超えているときは、財務局長等へ届出が必要です。

ⅱ)第三者型

「第三者型」とは、前払式支払手段を発行している事業者のサービス以外でも使用できる前払式支払手段のことをいいます。

たとえば、交通系電子マネーは、電車の運賃以外にも、コンビニなどで使用することができるため、第三者型にあたります。

第三者型を発行する場合、あらかじめ財務局長等の登録を受ける必要があります。

※前払式支払手段について、詳しく知りたい方は「前払式支払手段で払い戻しはできる?資金決済法の3つのルールを解説」をご覧ください。

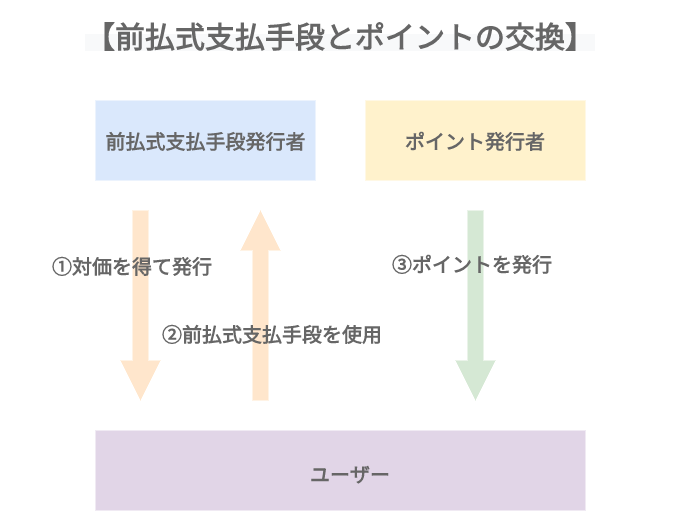

3 前払式支払手段とポイントを交換するサービス

前払式支払手段とポイントを交換するサービスは、以下のような仕組みになります。

前払式支払手段とポイントを交換するサービスは、以下のような流れでサービスが提供されるものと考えられます。

-

- ユーザーが前払式支払手段発行者に対価を支払い、前払式支払手段の発行を受ける

↓

-

- ユーザーが、前払式支払手段を使う

↓

- 使用した前払式支払手段に応じたポイントが、ポイント発行者からユーザーに発行される

このように、3の段階で、前払式支払手段はポイントと交換されることになります。

この場合、前払式支払手段はユーザーが対価を支払うことにより発行されているため、財産的価値が認められます。

そうすると、財産的価値を有する前払式支払手段と交換的に発行されるポイントについても、対価を得て発行されているものと考えられるため、原則として、前払式支払手段にあたります。

そのため、前払式支払手段とポイントを交換するサービスは、資金決済法の規制を受けるものと考えられます。

また、交換の元となっている前払式支払手段が、「自家型」か「第三者型」であるかということも問題となります。

(1)交換元の前払式支払手段が「自家型」である場合

交換の元となっている前払式支払手段の発行者が、ポイントも併せて発行している場合やあらかじめ購入したポイントを発行する場合は、前払式支払手段発行者が商品やサービスを提供しているものと考えられるため、交換元の前払式支払手段は「自家型」にあたるものと考えられます。

また、交換の元となっている前払式支払手段の発行者が、あらかじめ購入したポイントをユーザーに発行する場合において、発行者が購入したポイントが購入時から利用できる場合には、ポイント発行者は、ポイントを発行した時点で前払式支払手段を発行したことになるため、前払式支払手段の未使用残高を計上する必要があると考えられます。

(2)交換元の前払式支払手段が「第三者型」である場合

ポイント発行者がユーザーにポイントを発行する場合、前払式支払手段を発行する者以外の者が商品やサービスを提供しているものと考えられるため、原則として、交換元の前払式支払手段は「第三者型」にあたるものと考えられます。

この場合は、前払式支払手段の発行者とポイント発行者が異なるため、両社間で加盟店契約を締結し、ポイント発行者を加盟店として管理することが必要になるものと考えられます。

※前払式支払手段とポイントについて、詳しく知りたい方は「ポイントサービスを始める方は必読!資金決済法3つのポイントを解説」をご覧ください。

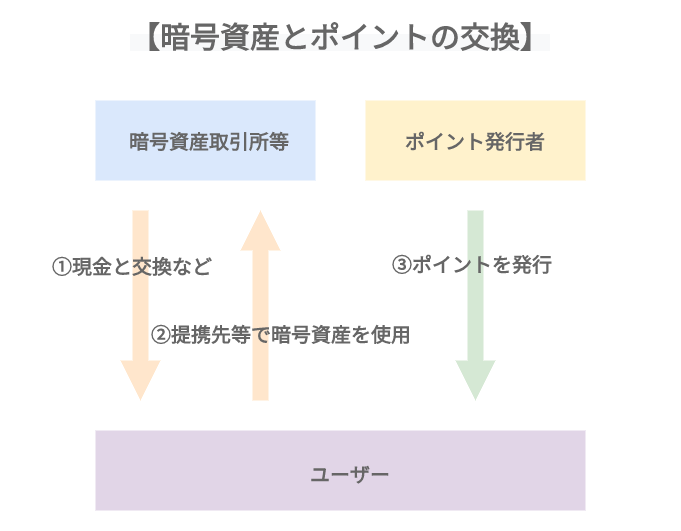

4 暗号資産(仮想通貨)とポイントを交換するサービス

暗号資産とポイントを交換するサービスは、以下のような仕組みになります。

暗号資産とポイントを交換するサービスは、以下のような流れでサービスが提供されるものと考えられます。

-

- ユーザーが現金と交換するなどして暗号資産を取得する

↓

-

- ユーザーが取引所の提携先等で暗号資産を使う

↓

- 使用した暗号資産に応じたポイントが、ポイント発行者からユーザーに発行される

このサービスで問題となるのは、ポイント発行者からユーザーに発行されるポイントが、対価を得て発行されているかということです。

仮に、対価を得て発行されているのであれば、このポイントは前払式支払手段にあたるため、資金決済法の規制を受けることになります。

そもそも、「暗号資産」は、以下のⅰ)~ⅳ)をすべて満たすもの、もしくは、ⅴ)を満たすものと定義されています。

-

- ⅰ)不特定の者に対して、代金の支払い等に使用できる

-

- ⅱ)不特定の者を相手方として購入・売却することができる財産的価値である

-

- ⅲ)電子的に移転できる

-

- ⅳ)法定通貨または法定通貨建資産(プリペイドカード等)ではない

-

- or

- ⅴ)不特定の者を相手方として暗号資産と相互に交換できる財産的価値である

このように、暗号資産といえるためには、財産的価値があることが条件となっています。そうすると、暗号資産と交換的に発行されるポイントは、対価を得て発行されているものと考えられるため、前払式支払手段にあたるものと考えられます。

これとは反対に、ポイントを暗号資産を相互に交換できるようなサービスの場合は、ポイント自体が、暗号資産とみなされ(上記ⅴ)の条件に該当)、暗号資産交換業の規制対象となる可能性もあるため、注意が必要です。

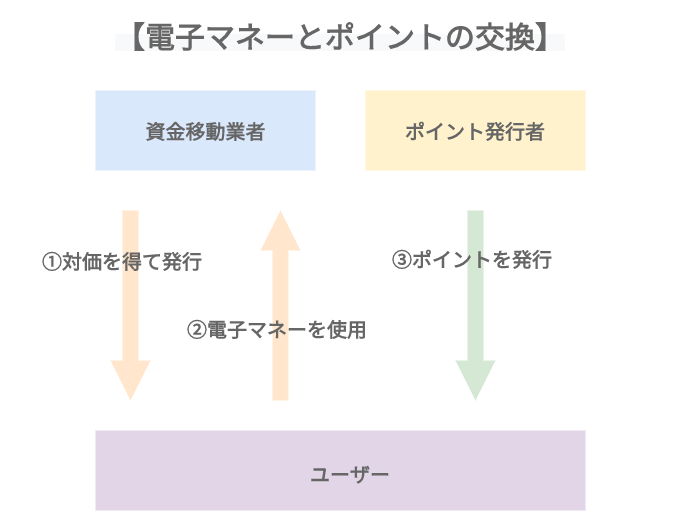

5 資金移動業によって発行される電子マネーとポイントを交換するサービス

資金移動業によって発行される電子マネーとポイントを交換するサービスは、以下のような仕組みになります。

資金移動業によって発行される電子マネーとポイントを交換するサービスは、以下のような流れでサービスが提供されるものと考えられます。

-

- ユーザーが対価を支払い、電子マネーの発行を受ける

↓

-

- ユーザーが、電子マネーを使う

↓

- 使用した電子マネーに応じたポイントが、ポイント発行者からユーザーに発行される

このサービスにおいても、問題となるのは、ポイント発行者からユーザーに発行されるポイントが、対価を得て発行されているかということです。

この点、資金移動業から発行を受ける電子マネーは、対価を支払うことにより発行されるため、財産的価値が認められます。

そうすると、財産的価値を有する電子マネーと交換的に発行されるポイントについても、対価を得て発行されているものと考えられるため、原則として、前払式支払手段にあたります。

そのため、電子マネーとポイントを交換するサービスは、資金決済法の規制を受けるものと考えられます。

※電子マネーについて、詳しく知りたい方は「電子マネーとは?決済時期別に資金決済法などの関連法律2つを解説!」をご覧ください。

6 前払式支払手段発行者に課される義務

資金決済法上、前払式支払手段の発行者には、いくつかの義務が課されます。

以下の義務は、自家型であるか第三者型であるかを問わず、前払式支払手段を発行している事業者であれば必ず課されるものです。

- 情報提供義務

- 発行保証金の供託義務

(1)情報提供義務

「情報提供義務」とは、前払式支払手段を使用したユーザーがトラブルに遭った場合に、迅速にトラブルを解決できるよう、事業者に一定の情報を提供することを義務付けたものです。

具体的に事業者は、

- 事業者名など

- 前払式支払手段の利用可能な金額

- 発行済の前払式支払手段の使用期限

- 苦情等の相談窓口

- 使用可能なサービスや施設

- 利用上の注意

- 未使用残高の確認方法

- 利用規約や約款

などの情報を、Webサイトといったわかりやすい場所に掲載しなければなりません。

たとえば、利用規約や「資金決済法に基づく表示」などにおいて、これらの情報を提示することが考えられます。

(2)発行保証金の供託義務

「発行保証金の供託義務」とは、有効期限が6ヶ月を超える前払式支払手段の未使用残高が、毎年3月末または9月末の基準日に1000万円を超える場合に、発行者に課されるものです。

この場合、事業者は、法務局など最寄りの供託所に未使用残高の半額を預けなければなりません。

もっとも、前払式支払手段の有効期限を6ヶ月以内とする場合は、供託義務は発生しません。

※供託義務について、詳しく知りたい方は「資金決済法にいう「6ヶ月」とは?前払式支払手段の有効期限を解説!」をご覧ください。

7 小括

「ポイントサービス」にはさまざなものがありますが、発行されるポイントが対価を得て発行されている場合は、ポイントが前払式支払手段にあたり、資金決済法の適用対象となる可能性があります。

前払式支払手段の発行者には、供託義務をはじめとしたいくつかの規制が課され、これらの規制に違反した場合には、ペナルティが科されることになっています。

そのため、ポイントサービスを導入するにあたっては、自社のポイントサービスがどのような仕組みになっているのかをしっかりと理解したうえで、資金決済法の適用対象となるかどうかを見極めることが大切です。

8 まとめ

これまでの解説をまとめると、以下の通りです。

- 資金決済法は、①前払式支払手段、②資金移動業、③暗号資産、④資金清算の4つを規制対象とする法律である

- 前払式支払手段には、①自家型、②第三者型の2種類がある

- 前払式支払手段とポイントを交換するサービスでは、ポイントが対価を得て発行されていると考えられるため、ポイントも前払式支払手段にあたると考えられる

- 前払式支払手段とポイントを交換するサービスでは、交換元の前払式支払手段が、自家型か第三者型かということも問題となる

- 暗号資産とポイントを交換するサービスでは、ポイントが対価を得て発行されていると考えられるため、ポイントは前払式支払手段にあたると考えられる

- ポイントを暗号資産と相互に交換できるようなサービスの場合は、ポイント自体が、暗号資産とみなされ、暗号資産交換業の規制対象となる可能性がある

- 電子マネーとポイントを交換するサービスでは、ポイントが対価を得て発行されていると考えられるため、ポイントは前払式支払手段にあたると考えられる

- 前払式支払手段の発行者には、①情報提供義務、②発行保証金の供託義務などが課される

IT・EC・金融(暗号資産・資金決済・投資業)分野を中心に、スタートアップから中小企業、上場企業までの「社長の懐刀」として、契約・規約整備、事業スキーム設計、当局対応まで一気通貫でサポートしています。 法律とビジネス、データサイエンスの視点を掛け合わせ、現場の意思決定を実務的に支えることを重視しています。 【経歴】 2006年 弁護士登録。複数の法律事務所で、訴訟・紛争案件を中心に企業法務を担当。 2015年~2016年 知的財産権法を専門とする米国ジョージ・ワシントン大学ロースクールに留学し、Intellectual Property Law LL.M. を取得。コンピューター・ソフトウェア産業における知的財産保護・契約法を研究。 2016年~2017年 証券会社の社内弁護士として、当時法制化が始まった仮想通貨交換業(現・暗号資産交換業)の法令遵守等責任者として登録申請業務に従事。 その後、独立し、海外大手企業を含む複数の暗号資産交換業者、金融商品取引業(投資顧問業)、資金決済関連事業者の顧問業務を担当。 2020年8月 トップコート国際法律事務所に参画し、スタートアップから上場企業まで幅広い事業の法律顧問として、IT・EC・フィンテック分野の契約・スキーム設計を手掛ける。 2023年5月 コネクテッドコマース株式会社 取締役CLO就任。EC・小売の現場とマーケティングに関わりながら、生成AIの活用も含めたコンサルティング業務に取り組む。 2025年2月 中小企業診断士試験合格。同年5月、中小企業診断士登録。 2025年9月 一橋大学大学院ソーシャル・データサイエンス研究科(博士前期課程)合格。