ICOコンサルティングの相談で検討すべき3つのことを弁護士が解説

はじめに

ICO(イニシャルコインオファリング)をして巨額の資金調達をしたいけれども、ICO業界では「仮想通貨」「ビットコイン・イーサリアム」「ブロックチェーン・・・・」などと小難しい言葉ばかりが並べられ、一体何をどうすればいいのかわからないという事業者の方が多いのではないでしょうか?

また、ICOに対する法律規制を正確に理解していないため、ICOをすること自体に不安があり、できればICOに詳しいコンサルティング会社からサポートを受けたいと考える事業者の方も少なくないと思います。

そこで今回は、ICOについて概観したうえで、ICOコンサルティングとは一体何なのか、その内容やポイントについて、弁護士が詳しく解説します。

1 「ICO」って何?

「ICO」とは、企業が資金調達を目的として、企業独自の暗号通貨である「トークン」を発行し、そのトークンを投資家に仮想通貨(イーサリアムやビットコインなど)で購入してもらうことにより資金調達することをいいます。ICOには、「取引所などによる審査を必要とせずにスピーディーに資金を調達できる」というメリットがあるため、特に基盤の弱いスタートアップ企業になじみやすい資金調達方法の1つです。

なお、ICOはあらゆる方面から資金を調達するという性質をもっているため、「クラウドファンディング」にも似ており、「クラウドセール」と呼ばれることもあります。

実際のICOの流れとしては、企業が独自トークン発行の対価として仮想通貨を受け取り、これを仮想通貨取引所で法定通貨(円やドルなど)に換金することで、資金調達が完了することになります。

以下は、このような仕組みを図にしたものです。

たとえば、事業者が資金調達を目的として自社で設計したBENGOSHI COIN(独自トークン)を発行します。これを受けて、投資家はイーサリアムやビットコインなどの仮想通貨でBENGOSHI COINを購入します。事業者は、BENGOSHI COINの対価として受け取った仮想通貨を仮想通貨取引所で円に換金することにより資金を調達することになります。

ここまでをまとめると、ICOは①事業者が「トークン」を発行→②投資家は仮想通貨でトークンを購入→③事業者は取引所などで仮想通貨を換金、という流れで資金を調達する方法です。

以上のような流れを十分に理解していることを前提に、ICOをする際にどのような点を検討すべきなのかという点についても、十分に理解しておくことがICOを成功するために必要になってきます。

それでは、ICOをする際に事業者が検討すべきはどのようなことなのでしょうか。次の項目で詳しく見ていきましょう。

※なお、ICOとは何か?ということについてより詳しく知りたい方は、「ICOの8つの法律規制と合法的資金調達のやり方とは?弁護士が解説」をご覧ください。

2 ICOをする上で事業者が検討すべき3つのこと

ICOをする際には、通常、

- プロダクトの設計やマーケティングなどの「ビジネス面」

- ビジネスの障害となる法律規制の有無・回避スキームの立案という「法律面」

- トークンの開発・発行などの「システム面」

の3点を検討する必要があります。

そして、後で詳しく説明する「ICOコンサルティング」は、この①~③のそれぞれについてアドバイスしていくサービスです。

3 ICOコンサルティングでは「誰」が「何」をしてくれるのか?

さて、自分でICOをするのが大変でICOコンサルティング会社や法律事務所をノックするわけですが、そもそも「ICOコンサルティング」では、どういったサービスを受けられるのでしょうか?大別すると、

- ICOビジネスコンサルティング(担当:コンサルタント)

- ICOリーガルコンサルティング(担当:弁護士)

- ICOシステムコンサルティング(担当:システム開発会社)

の3種類がICOコンサルティングサービスの内容となります。

「検討すべき3つのこと」で指摘した3つの検討事項に対応したサービスが用意されています。

種類別に、順に解説していきます。

(1)ICOビジネスコンサルティング

ICOの「ビジネス面」の設計をする際には、通常、以下の6つのポイントを検討する必要があります。

- どういったプロダクトにするのか?ブロックチェーンをどの部分に採用するか?

- トークンをどのように設計するのか(仮想通貨型、配当型、ユーティリティ型)

- 投資家へのマーケティングはどのように行うのか?(エアドロップ、アフィリエイト等)

- どこの取引所に上場するのか?(取引所の選定)

- ホワイトペーパーの作成支援

- Twitter・ディスコードなどのコミュニティ形成支援

これらの設計を代行したり、アドバイスをくれるのが「ICOビジネスコンサルティング」になります。

通常、この分野は「ICOコンサルティング会社」が担ってくれます。GoogleやYahooなどの検索エンジン上で、「ICO コンサルティング」で検索すれば数社ヒットするでしょう。

もっとも、日本のICOのコンサルティング会社は、まだ指で数えられる程度しか存在せず、実際のところはICOをサポートした実績を持っているところがかなり少ないのが実情です。

そのため、名前や会社の規模感に騙されずに、上記6つのポイントをきちんと踏まえたアドバイスをしてくれるのか?に注目しながら相談・依頼を検討しましょう。

なお、見た目が浅黒く、個人でコンサルタントを名乗る怪しい輩が多いのもICOコンサルティング業界の特徴です。とにかく「俺はすごい人や投資家とつながってるんだぜ」アピールしかしなかったり、ふわっとしたことしかアドバイスできない人は、大した実績もない「偽物」ですので、間違っても依頼しないように注意しましょう。

では6つのポイントについて、 詳細を見ていきましょう。

①プロダクトの設計

ICOをする企業は、特定のプロダクトを作ることを目的として資金を調達します。ですので、ICOをする出発点として、まずはじめにどのようなプロダクトを設計するのかを検討する必要があります。

なお、ICO詐欺事案などでは、どうしたら資金を集めることができるのか、という点に終始し、後付けでプロダクトを設計するといったことがしばしば見受けられます。資金集めに目がくらむと、場合によっては詐欺罪に問われる可能性もあります。資金は、あくまで自社が構想するプロダクトを創り上げるために集めるものであるということをしっかりと念頭に置いておく必要があります。

以上のことを前提に、プロダクトの設計において一番重要になるのが、ブロックチェーンをどのような形でプロダクトに組み入れるか、ということです。

プロダクトの中にはブロックチェーンを用いていないものも存在しますが、通常はプロダクトにブロックチェーンの技術が用いられています。多くの投資家は、ブロックチェーンの技術が持つ革新性とそれを取り込んだプロダクトの社会的インパクト・スケーラビリティに期待して投資をするからです。もっとも、ブロックチェーンの技術などをきちんと理解できる投資家はかなり少ないため、多くのICO事例では、資金調達の便宜のために、ブロックチェーンの技術やトークンを入れ込んでいるものがほとんどです。

そのため、ICOを予定している事業者は、

- A案)ブロックチェーンの特質を活かすプロダクトの設計

- B案)ブロックチェーンを用いる必要性は低いものの、便宜的にプロダクトに導入する

のいずれかの案を選び、プロダクトを設計していくことになります。

ほとんどのプロダクトにおいて、ブロックチェーン技術が用いられていますが、それはプロダクトに必要不可欠だからという理由ではなく、ICOをするにあたり便宜上用いられていることもあるため、実際には「このプロダクトにブロックチェーンは必要ないんじゃない?」ということも少なくありません。

このようにして実際に設計されたプロダクトが非常に魅力的なものであったとしても、そのプロダクトに投資家が見向きもしなければ資金調達は失敗に終わります。資金調達が成功するかどうかは、自社のプロダクトに対しどれだけ多くの投資家が食い付いてくれるか、という点にかかっています。そのため、自社のプロダクトをできるだけ多くの投資家に知ってもらうことが必須となります。この点、投資家に知ってもらうための方法の1つとして、「コミュニティの形成」が挙げられます。コミュニティがうまい具合に機能すれば、多額の資金調達に成功する可能性がぐんと高まります。コミュニティの形成については、後ほど詳しく説明します。

②トークンの設計

国内でICOをする場合に、最も重要なのが「トークンの設計」です。なぜなら、トークンの設計次第では、さまざまな法律規制が関係してくるからです。トークンには複数の種類がありますが、ここではそのうち3つのトークンを例に挙げて見ていきたいと思います。

- 仮想通貨型トークン

- 配当型トークン

- ユーティリティトークン

Ⅰ 仮想通貨型トークン

「仮想通貨型トークン」とは、イーサリアムやビットコインといった仮想通貨のように、決済・送金の手段として取引に使用することを予定したタイプのトークンのことをいいます。

もっとも、仮想通貨型トークンが改正資金決済法(通称:仮想通貨法)の「仮想通貨」にあたると、「仮想通貨交換業」の登録を求められる可能性があります。

仮想通貨交換業の登録を受けるためには、高いハードルをクリアしなければならず、スタートアップ企業にとっては、事実上不可能だと考えられるため、設計したトークンが仮想通貨型トークンである場合は注意が必要です。

むしろ、日本国内で発行する場合には、この「仮想通貨型」に当てはまらないように設計していく必要があります。

Ⅱ 配当型トークン

「配当型(ファンド型)トークン」とは、保有するトークンの割合に応じて利益の分配を受けることができるトークンのことをいいます。株式に対する配当をイメージしていただけるとわかりやすいと思います。このような性質をもつトークンは、金融商品取引法上のファンド規制の対象になる可能性があり、仮にファンド規制の対象になると「第2種金融取引業」の登録が必要になるなど、さまざまな規制を受けることになります。

海外では「セキュリティトークン」といわれることもあり、仮想通貨型と同じく、日本国内でこのタイプを発行するのは、ライセンスがない限り難しいです。

※配当型(ファンド型)トークンとその規制について詳しく知りたい方は「ICOの8つの法律規制と合法的資金調達のやり方とは?弁護士が解説」をご覧ください。

Ⅲ ユーティリティトークン

「ユーティリティトークン」とは、トークンの発行企業が展開するプロジェクトやサービスの中でのみ利用可能なトークンのことをいいます。ユーティリティトークンが、投資家が出資した仮想通貨の価値に応じたサービスを受けることができるような性質である場合には、改正資金決済法(通称:仮想通貨法)の「前払式支払手段」にあたる可能性があり、その場合は「前払式支払手段」の規制を受けることになります。

※なお、前払式支払手段の規制について詳しく知りたい方は、「ICOで注意すべき前払式支払手段の3つの法律規制を弁護士が解説!」をご覧ください。

以上からもわかるように、トークンの設計はICOをするうえで非常に重要な問題であり、企業としてはできるだけ法律規制を回避できるようなトークンを工夫して設計することが必要になってきます。

そして、法規制との兼ね合いで、現実的には「ユーティリティートークン」の形で設計するのが通常です。

③マーケティング

繰り返しになりますが、プロダクトがたとえ非常に魅力的なものであっても、投資家が見向きもしてくれなければ、資金調達はできません。

そのため、できるだけ多くの投資家に知ってもらえるようなコミュニティを形成し、ファン化していくことが大変重要になってきます。

コミュニティ形成ツールの具体例としては、ディスコード、テレグラムやLine@など様々な媒体があります。

形成したいファンの属性などを踏まえてツールを選択しましょう。

④仮想通貨取引所の選定

ここまできたら、最終的にトークンを上場する仮想通貨取引所を選ばなければなりません。もっとも、必ずトークンを上場しなければならないというわけではありません。地域の活性化を目的とした地方創生ICOのように、少なくとも現状では、発行トークンの上場をさせていないICOもあります。参考までに、近時は取引実績を作るためにまずは海外にある取引所に上場し、その後さらに格上の取引所や国内の取引所に上場するという傾向にあります。

取引所を選ぶ際は、取引所における取引ボリュームや時価総額をチェックするとともに、取引所に存在する投資家のタイプなども踏まえて戦略的に選ぶ必要があります。初期に上場する取引所は、その後の別の取引所への上場にも影響を与え得るため、取引所の選定は極めて重要であるといえます。

⑤ホワイトペーパーの作成

「ホワイトペーパー」とは、ざっくりいうと、事業計画書のことです。ホワイトペーパ-には、ICOの全容が書かれていますので、投資家にとっては、投資をするかどうかの重要な判断材料となるものです。ですので、ICO企業はできるだけ多額の資金を調達するため、このホワイトペーパーにプロダクトの詳細や今後の展開などを具体的に記載し、自社が展開しようとするプロジェクトを大々的にアピールすることになります。

⑥コミュニティの形成

これまでにも繰り返し述べていますが、ICOを成功させるためには自社が設計したプロダクトをいかに多くの投資家に知ってもらえるかという点が一つの大きなカギになります。そのためには、自社のプロダクトを拡散させるためのコミュニティを形成することが必要になってきます。

現代では、数多くの人がTwitterやディスコードなどといったSNSコミュニティを利用しています。このようなコミュニティにより、自社が予定しているICOを告知し、より多くの投資家を集めることができれば、多額の資金を調達できる可能性が高まります。また、トークンセール後もコミュニティにより投資家と密な情報交換をすることで、投資家との間に信頼関係を築くことができ、投資家は安心して取引することができます。

このように、ICOをする際に検討すべきポイントは、すべてが簡単にクリアできる内容ではありません。ですが、ICOコンサルティング会社は、専門的な立場からこれらのポイントについて対応・代行などをしてくれるのです。

以上が、ビジネス面から見たICOコンサルティングについてですが、ビジネス面と同様に問題となるのが、リーガル面からのICOコンサルティングです。次の項目で、詳しく見ていきましょう。

(2)ICOリーガルコンサルティング

ICOにおけるリーガル面のコンサルティングは、ICOについての専門的知識をもっている人でなければ対応することは困難です。そこで、一つの選択肢として、法律の専門家である弁護士に依頼するという方法が考えられます。もっとも、弁護士というだけでは足りず、ICOの分野に精通している弁護士に依頼することが重要だと考えられます。

それでは、ICOにおけるリーガル面の検討事項について具体的に見ていきたいと思います。リーガル面における検討事項は、以下の4点です。

- 「トークン」のリーガル面からの設計

- どこの国でどのようなスキームでICOをするかの検討(「ストラクチャリング」・「税務」)

- ホワイトペーパーのレビュー

- ICO用のWebサイトのレビュー

各検討事項について、以下で見ていきましょう。

①「トークン」のリーガル面からの設計

ICOをする際に、ICO企業は独自の暗号通貨である「トークン」を発行することになりますが、トークンの設計はICOを遂行するうえで非常に重要な意味をもちます。

というのも、自社が設計・発行したトークンが改正資金決済法上の「仮想通貨」にあたってしまうと、仮想通貨交換業者としての登録を求められる可能性があります。ですが、仮想通貨交換業者として登録を受けるためには、高いハードルをクリアしなければならず、特にまだ基盤が弱いスタートアップ企業にとっては事実上不可能といえます。その結果、ICOを諦めざるを得ないということにもなりかねません。

また、「仮想通貨」に当たらないとしても、トークンが持つ性質次第では改正資金決済法上の「前払式支払手段」や金融商品取引法上の「ファンド規制」の対象になる可能性もあり、そのような場合、一定の規制を受けることになります。

このような観点から、改正資金決済法上の「仮想通貨」や「前払式支払手段」、金融商品取引法上のファンド規制の対象となる「配当型(ファンド型)トークン」にあたらないようなトークンの設計が必要になってくるのです。

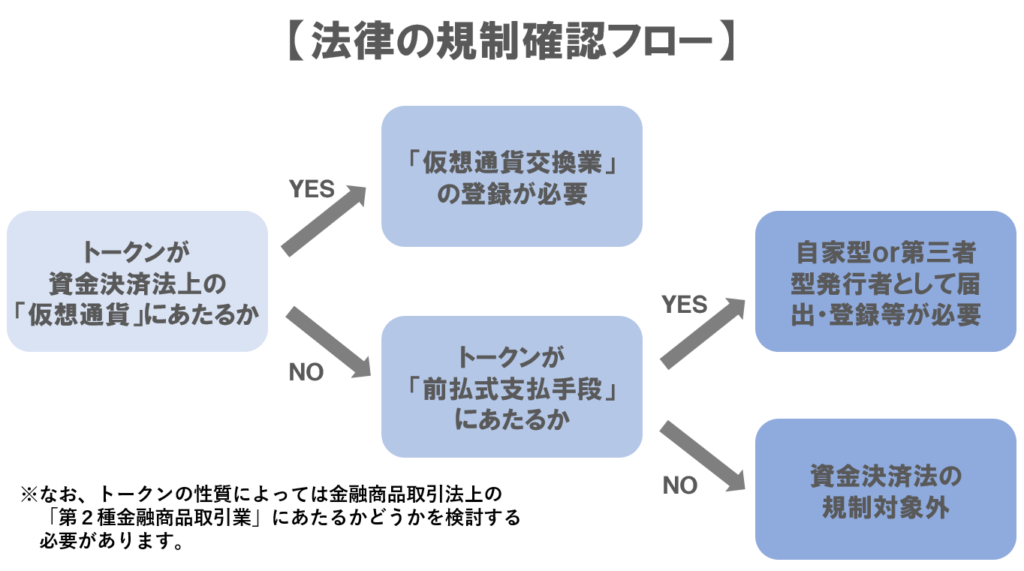

法律規制の確認フローを図で示すと以下のようになりますので、参考までに確認してみてください。

※なお、ICOの法律規制について詳しく知りたい方は「ICOでの資金調達の際に注意すべき7つの原則と2つのガイドライン」をご覧ください。

②どこの国でどのようなスキームでICOをするかの検討

ICOをどこの国で行うか、また、その際のスキームをどのようなものにするか、という「ストラクチャリング」の検討も非常に重要な検討事項です。というのも、日本でICOをするためには、改正資金決済法や金融商品取引法など、クリアしなければならない法律規制が少なくありません。

加えて、日本においてICOにより集めた資金については、売上として計上することを前提として、法人税や消費税が課される可能性が高いのが現状であり、こういった税務面についても十分に検討しておくことが必要です。

以上のような観点から、日本でICOをするのではなく、ICOに関する法律規制が比較的緩やかな国でICOをすることも一つの選択肢です。その際には、ICOをしようとする国の法律規制を十分に理解することに加え、税金を抑えるためにはどのような方法があるのか?というタックスストラクチャリングの視点からICOスキームを検討・構築することが極めて重要になってくるのです。

※ICOにおける各国の法律規制について詳しく知りたい方は「ICOにおける日本・中国・アメリカ各国の法律規制を弁護士が解説!」をご覧ください。

また、ICOに関する税金について詳しく知りたい方は「ICOの8つの法律規制と合法的資金調達のやり方とは?弁護士が解説」をご覧ください。

③ホワイトペーパーのレビュー

多くの投資家を集めるためには、トークンセールに参加した際のメリットや自社が予定している事業計画の魅力などを積極的にアピールしていくことが必要です。そのため、ICO企業の多くは作成した「ホワイトペーパー」を自社ICO専用サイトなどに掲載して、事業計画などのアピールを行っています。

「ホワイトペーパー」とは、上記のとおり事業計画書のようなもので、通常以下のような内容が記載されます。

- ICOの開始日と締切日

- 資金調達による開発・運用を予定しているプロジェクトの内容

- プロジェクトとトークンの関連性やその説明

- トークンの性質や保有メリット

- トークンの総発行量やその割当先

- ICOによる最低調達額と最大調達額

- プロジェクトの開発ロードマップ

- トークンの法的性質やそのリスクについての説明

これらの情報をホワイトペーパーに記載することにより、投資家にプロジェクトなどの魅力をアピールでき、ICOへの参加を判断してもらうことになります。

もっとも、実務でよく見るホワイトペーパーの多くは、実現可能性が乏しいドリームプランが書かれており、記載されたビジネススキームについての合法性が全く意識されていないもの、意識はしているが誤った知識を前提としたものがほとんどです。

違法なスキームが書かれたプロジェクトについては、仮想通貨・ICOまわりを管轄する「金融庁」から行政処分を受けるリスクが出てきます。

ホワイトペーパーを用いてICOに関する情報を発信・アピールしていくことになりますが、投資家にアピールするためであれば、ホワイトペーパーに何を書いてもいいというわけではありません。

ビジネス面からの検討はもちろんのこと、リーガル面からの検討も必要になってきます。仮に、ICOに参加しようと、ICO企業が作成したホワイトペーパーを確認したところ、色々と法律に違反するような内容が書かれているとしたら、どうでしょうか?

このように、ホワイトペーパーをリーガル面から適切にレビューすることもICOをするうえで極めて重要なことなのです。

④ICO用のWebサイトのレビュー

ICOをする企業は、自社のホームページとは別に、ICO専用のWebサイトを立ち上げ、そのサイト内でICOに関するさまざまな情報を投資家に向けて発信します。専用サイトに掲載される情報は、投資家にとって投資判断のための重要なツールとなるため、正確な情報を掲載する必要があります。

ICO用のサイトは、ホワイトペーパーの記載をベースに作ることが多いので、イメージとしては、ホワイトペーパーのダイジェスト版がICO用のWebサイトということになります。

専用サイトは、投資家をいかにして惹きつけるかという観点から、企業ごとにさまざまな工夫を凝らしていますので、色々と参考にしてみるのもいいかと思います。

⑤仮想通貨取引所との上場交渉

ICOにおいて、投資家目線でいうと、取引所上場後のキャピタルゲインが重要になるため、発行体企業としては、トークンを上場させる取引所を選定し、上場の交渉をしていくことになります。

取引所からは、例えば、日本では有名な「COINEXCHANGE」ですと、上場交渉の過程で以下のような点が求められます(※一例にすぎず他にも交渉事項はたくさんあります)。

-

【交渉事項の一例】

- What is the innovation in your coin? How is it different from other coins?

- How long has the coin been under development?

- How many members in your development team?

以上のように、ICOを行う際にはリーガル面の検討が必要不可欠です。リーガル面の検討をきちんとしておかないと、ICOが頓挫したり、場合によっては断念せざるを得ないということにもなりかねません。今後ICOへの法律規制がいっそう強化される動きがある現状において、ICOを検討している企業は、その分野に精通する弁護士に相談しながらICOを進めていくことをお勧めします。

弁護士に相談をする場合、多くの法律事務所はホームページにおいて、以下のような問い合わせフォームを設けていますので、そのフォームにできるだけ具体的に相談内容を入力して、弁護士と連絡を取るようにしましょう。

※参考情報:トップコート国際法律事務所の問合せフォーム:https://topcourt-law.com/contact

(3)ICOシステムコンサルティング

ICOをする際には、通常、以下の物が必要になります。

- ICO用のwebサイトの作成

- トークンの発行

- エアドロップの自動配布システム等の開発

順番にみていきましょう。

①ICO用のwebサイトの作成

ICOを開始する際には、投資家への情報提供の趣旨で、ホワイトペーパーのほか、ICOに特化したwebサイトを作るのが通常です。

- 参考 「弁護士コイン」:https://bengoshi-coin.io/wp/

投資家にとって必要十分な情報を記載していく必要があり、この点についてはwebサイト制作業者であれば、対応可能ですが、ICO特有のドメイン選択、デザインが必要になるため、経験のある業者に依頼する方がスムーズです。

もっとも、ICOコンサルティングをしている会社の多くが、既に裏で業者と連携しているか、内部に抱えているため、特段気にする必要はないかもしれません。

②トークンの発行

ICOの時間軸でいうと、遅くともトークンの上場前までに、実際に発行しておく必要があります。

③エアドロップ配布システム

また、トークンの無料配布を意味する「エアドロップ」によるPR活動をする場合には、手作業でも構いませんが、それは大変ですので、無料配布システムを開発することも一案としてありえます。

細かいサービスをいえばもっとありますが、以上がICOのシステムコンサルティングの内容になります。

4 ICOコンサルティングの費用感(1000万円~)

ICOコンサルティングには、先ほど説明したとおり、

- ICOビジネスコンサルティング(担当:コンサルタント)

- ICOリーガルコンサルティング(担当:弁護士)

- ICOシステムコンサルティング(担当:システム開発会社)

の3種類のサポートがあります。

1~3のそれぞれについて、別途費用がかかるのが通常です。

そして、この業界では「需要(依頼者)」と「供給(コンサル側)」のバランスが著しく

均衡を失しており、

-

需要>供給

の関係になっていること、また、作業量も相当多いため、価格は最低でも①~③のトータルで1000万円は超えると考えておくのがベターです。

もっとも、個別の会社や法律事務所によって費用感は異なりますので、問い合わせフォームから相談して、費用感などを聞いてみましょう。

※トップコート国際法律事務所の問合せフォーム:https://topcourt-law.com/contact

5 ICOによる資金調達額の相場

ICOコンサルティング会社に対し、高いお金を払ってICOコンサルティングを頼んでも、そもそもICOで調達できる額が小さければリスクとリターンが見合わず、コンサルティングを依頼する意味があまりありません。

そこで、世界的に見たとき、ICOで資金調達した企業は一体どの程度の金額を実際に調達したのかを確認しておきましょう。

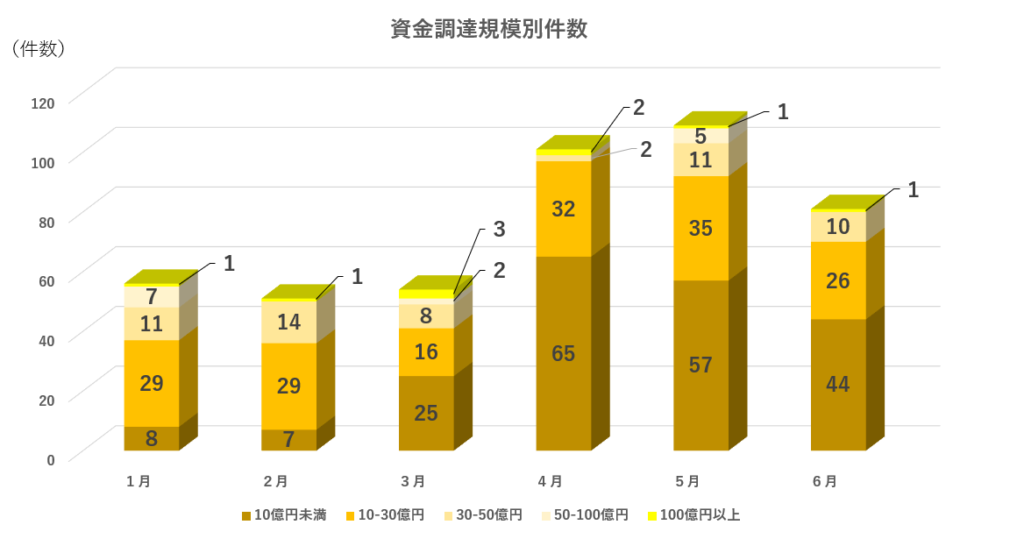

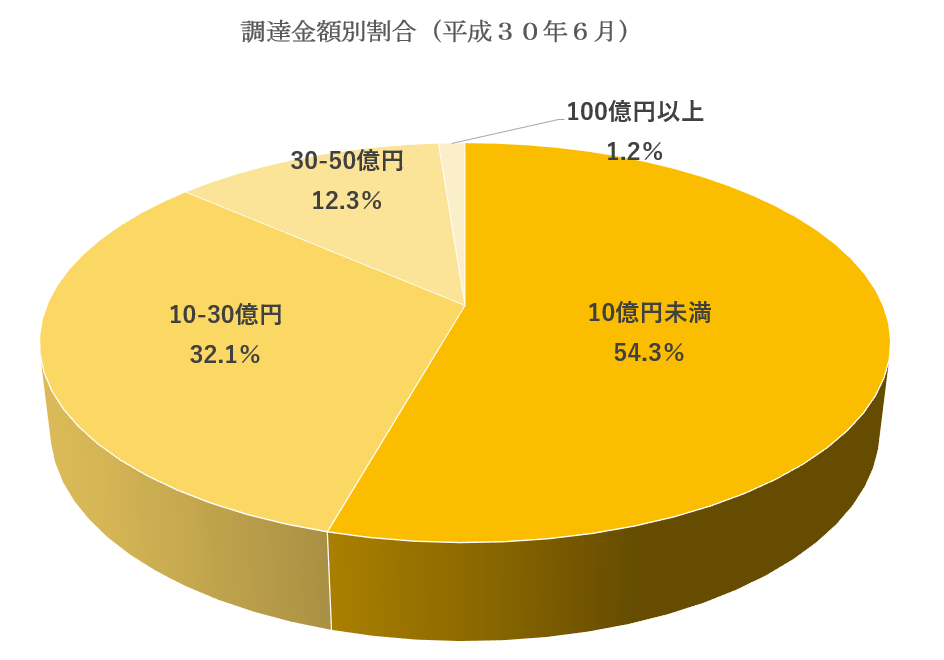

ICOに対する各国の規制は段階的に強化されており、ICOの新規件数は減少傾向にあります。一方で、調達金額を見てみると、2018年6月時点での1件あたりの平均額は6.2億円に上りますが、中には数百億円の調達に成功した企業もあります。その点を考慮すると、一件あたりの平均額はもう少し下がるものと考えられます。

ここで注目すべきなのは、2018年におけるICOの申請件数は2017年に比べ減少している一方で、資金調達額は6月時点ですでに2017年の資金調達額の2倍程度に達しているということです。そのような意味においては、ICOに対する法律規制が強化されていくなかで、それでもなおICOに成功した場合のリターンが大きいため、ICOの可能性に対する期待がまだまだ大きいということがいえます。

参考までに、これまでに行われたICOの中で最も多額の資金調達に成功したのは、分散型アプリケーションに特化したプラットフォームで、大企業間で使用されることを想定して開発されたEOSです。EOSは計2回のICOを行い、合計で約323億円に上る資金を調達しました。日本国内に目を向けても、100億円を超える資金調達に成功した企業が2社あります。

もっとも、以上に挙げた調達額はICOの中でも突出して資金調達に成功したと評価されるものであり、決して資金調達額の相場として参考になるものではありません。また、資金調達額に一定のバラつきがあるため、適正な相場といえるものはありませんが、参考までに調達金額の規模に応じた件数(2018年1月~6月)と調達金額別割合(2018年6月)をグラフにしましたので、確認してみてください。

以上の数字だけを見ると、調達額に差はあるものの、一定額の調達は見込めるようにも思えます。もっとも、2017年に行われたICOのうち、その半数は失敗に終わっているという事実を忘れてはなりません。

それでは、ICOを成功に導くためのポイントはどういった点にあるのでしょうか。次の項目で、具体的に見ていきましょう。

6 ICOを成功に導くポイント

ICOを成功に導くためのポイントは、主に以下の6点にあると考えられます。

- しっかりとしたホワイトペーパーを準備すること

- 法律問題をクリアすること

- プロダクトにブロックチェーンを使う必然性があること

- 取引所に上場するなどして、トークンの流動性を確保すること

- コミュニティをうまく「ファン化」できていること

- メンバーが豪華であること

順番に見ていきましょう。

(1)しっかりとしたホワイトペーパーを準備すること

ホワイトペーパーは、投資家が投資判断をするためのツールとして極めて重要なものと位置付けられます。投資家にとって具体性に欠ける内容であったり、訴えかけてくるものが何もないようなホワイトペーパーでは、投資家がつかない可能性が高いです。

どのような技術により何を実現しようとしているのか、という点が具体的にしっかりと記載されたホワイトペーパーを準備することが極めて重要になってくるのです。

(2)法律問題をクリアすること

ICOをするうえで、クリアしなければならない法律規制は少なくありません。

たとえば、

- トークンが改正資金決済法上の「仮想通貨」にあたる場合

→仮想通貨交換業者としての登録対象となる可能性

- 設計したトークンが「配当型(ファンド型)トークン」にあたる場合

→金融商品取引上のファンド規制の対象となる可能性

といったように、クリアしなければならない法律問題はこのほかにも数多くあります。

そのため、法律問題を曖昧にしたままICOを進めてしまうと、その後の遂行にさまざまな支障を来すおそれがあります。

ICOを成功に導くためには、弁護士に相談するなどして、想定される法律問題をクリアにしておくことが必要です。

※ICOに関する法律規制について、詳しく知りたい方は「ICOの失敗・成功例8選!そこから紐解く堅実なICOの方法とは?」をご覧ください。

(3)プロダクトにブロックチェーンを使う必然性があること

既に述べたとおり、プロダクトの設計に大事な視点は、そのプロダクトにブロックチェーンを導入する必然性があるのか?という点です。

ブロックチェーンというバズワードは、これまで多くのケースではICOの便宜のために使われていたにすぎません。意味を理解していない投資家が多かったこともあり、そういったプロダクトであっても、巨額の資金調達に成功することができました。

ですが、昨今の投資家、特に日本の投資家の目がだいぶ肥えてきたこともあり、そういったバズワードとしてのブロックチェーンを散りばめるだけでは足りなくなってきています。

そのため、資金調達を成功させたいのであれば、作ろうとしているプロダクトに、「ブロックチェーンを使う必然性やメリットが高いと評価できるものを作る」という構想を掲げるのがベターです。

(4)取引所に上場するなどして、トークンの流動性を確保すること

ICOをする際に発行するトークンは、仮想通貨取引所で売買ができるようになるまでは、単なるデータにすぎません。トークンが上場できなければ、期待していたキャピタルゲインはもちろんのこと、キャッシュ化すらできません。

そのため、投機目的のプレイヤーが多い現状においては、集めた資金を原資にするなりして、取引量の多い取引所に速やかに上場し、流動性を確保することが大切です。

(5)コミュニティをうまく「ファン化」できていること

トークンセールの前後にかかわらず、投資家との情報交換は大変重要です。情報交換ができるコミュニティがあれば、そこでは世界中の参加者がICO企業が手掛けているプロジェクトなどについて意見・情報を発信しています。プロジェクトが成功すれば、それに伴いトークンの価値も上昇するだけにそのやり取りは真剣そのものです。どの取引所が信頼性が高いのか、また、プロジェクトに対する改善点など、企業にとって有益な情報を入手できることも少なくありません。

そのため、できる限り、コミュニティを形成し、かつ、ファン化できれば、ICOプロジェクトの成功確率はあがるでしょう。

もっとも、ICOにおける投資家の多くは、株式投資家における投資家層とは異なり、コミュニティはときとして暴走し「毎日が株主総会」という事態に陥りかねないので、コントロールは注意しましょう。

(6)メンバーが豪華であること

ICOに関わっているメンバーの素性は、投資家にとって一つの判断基準になります。しっかりとした素性のメンバーで構成されていれば、投資家は安心してICOに参加できますが、素性がよくわからないようなメンバーが実施するICOに対しては、詐欺ではないだろうか?などと懸念を抱き、参加することに消極的になります。

このように、投資家からの信用性を確保するためにも、メンバーの素性を明らかにしておくことが必要です。

7 小括

ひとことにICOといっても、ICOを成功に導くためには、ビジネス面やリーガル面、そしてシステム面において十分な検討がなされていることが重要なポイントになってきます。ここに挙げた分野は、どれも専門性の高いものであり、特にICOについて不勉強である企業にとっては、自社で対応できるような代物ではありません。

そのような企業は、それぞれの分野の専門家に相談するなどして、ICOを進めていくことを検討してみるのも一つの選択肢でしょう。

8 まとめ

これまでの解説をまとめると、以下のようになります。

- ICOの「ビジネス面」の設計をする際には、①プロダクトの設計、②トークンの設計、③投資家へのマーケティング、④取引所の選定、⑤ホワイトペーパーの作成⑥コミュニティの形成の6点がポイントとなる

- ICOの「リーガル面」の検討事項は、①「トークン」のリーガル面からの設計、②どこの国でどのようなスキームでICOをするか、③ホワイトペーパーのレビュー、④ICO用のWebサイトのレビューの4点である

- 2018年6月時点における1件あたりの調達平均額は6.2億円に上る

- 2017年に行われたICOのうちその半数にも上るICOは失敗に終わっている

- ICOを成功に導くためのポイントは、①しっかりとしたホワイトペーパーの準備、②法律問題のクリア、③プロダクトにブロックチェーンを使う、④トークンの流通性の確保、⑤コミュニティの「ファン化」、⑥メンバーが豪華であることの6点である

IT・EC・金融(暗号資産・資金決済・投資業)分野を中心に、スタートアップから中小企業、上場企業までの「社長の懐刀」として、契約・規約整備、事業スキーム設計、当局対応まで一気通貫でサポートしています。 法律とビジネス、データサイエンスの視点を掛け合わせ、現場の意思決定を実務的に支えることを重視しています。 【経歴】 2006年 弁護士登録。複数の法律事務所で、訴訟・紛争案件を中心に企業法務を担当。 2015年~2016年 知的財産権法を専門とする米国ジョージ・ワシントン大学ロースクールに留学し、Intellectual Property Law LL.M. を取得。コンピューター・ソフトウェア産業における知的財産保護・契約法を研究。 2016年~2017年 証券会社の社内弁護士として、当時法制化が始まった仮想通貨交換業(現・暗号資産交換業)の法令遵守等責任者として登録申請業務に従事。 その後、独立し、海外大手企業を含む複数の暗号資産交換業者、金融商品取引業(投資顧問業)、資金決済関連事業者の顧問業務を担当。 2020年8月 トップコート国際法律事務所に参画し、スタートアップから上場企業まで幅広い事業の法律顧問として、IT・EC・フィンテック分野の契約・スキーム設計を手掛ける。 2023年5月 コネクテッドコマース株式会社 取締役CLO就任。EC・小売の現場とマーケティングに関わりながら、生成AIの活用も含めたコンサルティング業務に取り組む。 2025年2月 中小企業診断士試験合格。同年5月、中小企業診断士登録。 2025年9月 一橋大学大学院ソーシャル・データサイエンス研究科(博士前期課程)合格。